【首开股份股价】首开股份密集转让项目股权

融资“入冬”,房企挂牌出让项目股权并非新鲜事,但转让子公司1%股权的做法却不多见。

9月29日,据北交所披露,首开股份(SH.600376)拟转让苏州合本投资管理有限公司(简称“苏州合本”)50%股权,底价待定。同日,它一并挂牌出售北京首开旭泰房地产开发有限责任公司(简称“首开旭泰”)1%股权。

两天前,首开股份还挂牌转让北京天鸿嘉诚房地产开发有限公司51%股权,标的企业资产总计为2.3亿元,负债0.7亿元,净利润8600元,所有者权益1.6亿元。

首开密集转让项目股权,背后的真实意图是什么?

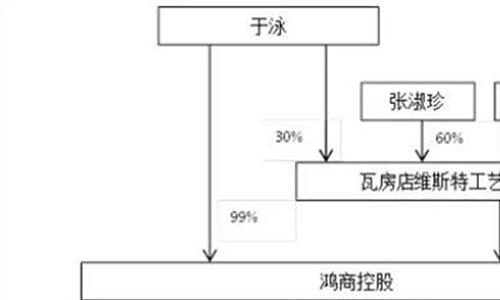

资料显示,苏州合本成立于2015年6月,首开和龙湖各持股50%。成立两个月后,公司竞得苏州狮山街道2015-WG-14号地块,打造龙湖首开狮山原著项目,该项目日前仅有少量房源在售。截至8月31日,公司总资产达6.3亿元,负债总计3.6亿元,营业利润9360万元。

另一家挂牌公司是首开旭泰,成立于2003年8月,注册资本27亿元,在股权结构中,首开股份占51%,龙湖子公司成都佳逊投资占49%。截止8月底,营业收入0元,净利润-0.09万元,资产总计491618.19万元,负债总计221614.54万元。

巧合的是,两家公司都是首开与龙湖共同持有。李岩曾透露,“龙湖是首开的好朋友之一,也正是得益于合作,首开拿到了不少好的项目,进入新的城市,实现战略调整。”截止8月底,双方合作共计32个项目,543万方规模。

钟情于合作开发的首开股份,还乐于适当降低权益比例。半年报显示,首开股份25个房地产储备项目中,合作开发项目18个,其中9个项目权益占比低于50%。

此次首开仅转让1%的股权,在交易所也较为罕见。转让后,首开股份在首开旭泰的股份占比为50%,由控股关系变成联营关系,其究竟在打什么算盘?

在中国企业资本联盟副理事长柏文喜看来,“地产企业项目公司的负债都很大,而国企又要求降负债率。首开此举通过把子公司由控股需要并表,变成联营不并表,等于母公司对报表作了外科手术,把子公司的大额负债转移到表外。”

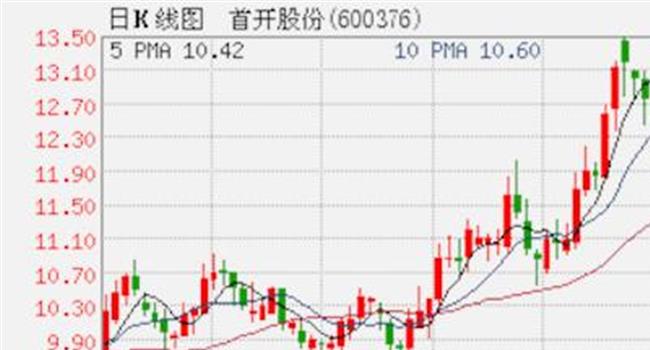

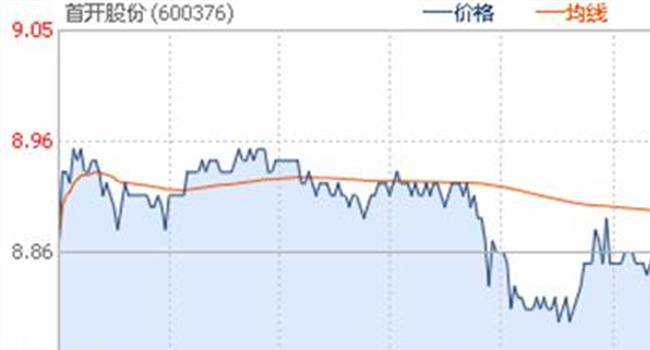

身为“京城地产一哥”的首开股份,在去年正式迈入千亿阵营,然而净负债率远高于行业均值。作为国企,它又有很强的降负债压力,这也是新晋掌舵者李岩不得不需要面对的棘手难题。

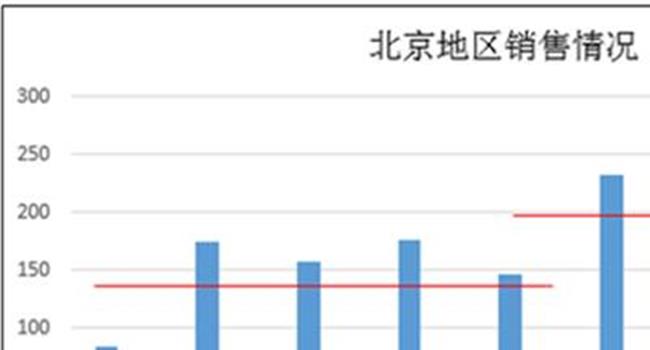

2019年半年报显示,首开股份资产负债率为81.4%,同比增加0.61个百分点;净负债率达184.2%,比2018年上升22.8个百分点。此外,截至2019年6月底,首开股份在手现金236.33亿元,短期债务为311.08亿元,长期债务为934.02亿元。

对此,首开股份在其公告中坦承,公司净负债率在行业内属于较高水平,改善资产负债结构将是公司未来重点关注和需要切实解决的问题。

李岩也曾公开表示,“首开一直看重降负债,也采取了很多的措施降负债。”其中,永续债就被当作救兵搬了出来。截止6月底,首开股份尚有49.85亿的永续债,其永续债规模在A股的上市房企中,可与在港上市的恒大碧桂园们相比肩。

由于永续债被计入权益工具而不是负债,这为房企在进行高额融资的同时“躲避”了负债率被拉高的风险,但其本质上还是一种债券,自然会带来一定的财务压力。另一方面,由于其利息支出成本较高,也会稀释企业利润。

虽然李岩对首开股份的债务结构、资金安全非常自信,但经营性现金流似乎又暴露出了首开的又一短板。截至今年6月底,首开股份经营性现金流为-57.6亿元,同比下降了128.6%。

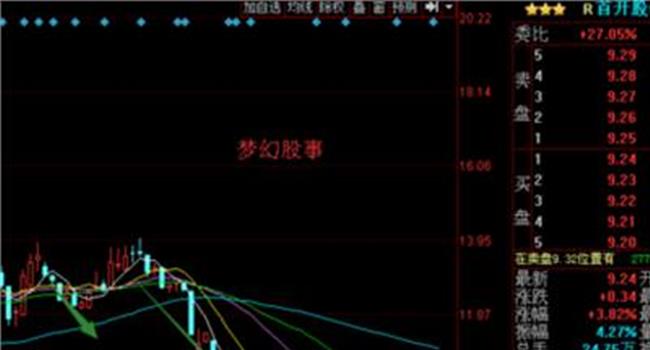

面对资金紧张和债务压力,首开股份不得不通过各种渠道融资。上半年,首开股份累计新增融资272亿元,其中银行贷款88亿元,信托贷款62亿元,债权融资计划22 亿元,公司债20亿元,中期票据55亿元,短期票据15亿元,应付账款保理(ABS)10亿元,累计归还各类筹资183亿元。当期净增融资规模89亿元。

8月份,首开在两日内与平安银行、交通银行、北京农商银行及工商银行签署了战略合作协议,获取授信额度1200亿元。

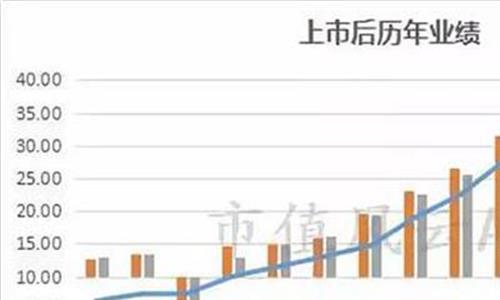

在降负债和频繁融资的背景下,2019年首开股份的业绩也并不理想,前8月的签约金额587.23亿元,目标完成率不及六成。李岩1021亿的目标在年底能否实现?