中国交建待遇 两百亿减持疏浚业务 中国交建目的何在?

在香港和上海两地上市的中国交建(01800-HK)是中国三大铁路基础建设承包商之一。不同于另外两家基建承包商,中交建的海外业务占比最大,除了是大型基础设施综合服务商外,还是世界上最大的疏浚公司。

然而,规模世界最大并不代表表现最佳。2018年,中交建的疏浚业务收入同比下降3.9%,至327.74亿元人民币(下同)。根据其公布的业绩数据,中交疏浚的2018年税后经审核净利润同比下降35.2%,至12.67亿元。比较而言,中交建2018年营业收入同比增长1.67%,至4908.72亿元(按中国会计准则,下同),股东应占扣非净利润同比增长17.34%,至176.31亿元,明显优于疏浚业务的表现。

拟转让疏浚业务的部分权益

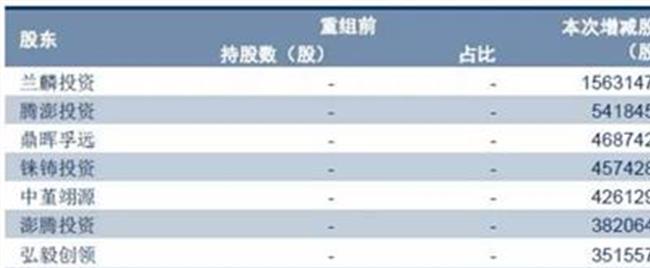

2019年6月18日,该公司与母公司中交集团和中交疏浚订立股权转让及增资协议。中交集团同意以每股2.47元的价格认购中交疏浚的20.24亿股股份(占中交疏浚经扩大已发行股本的14.67%),中交疏浚的股份数将由117.

75亿股,扩大至137.997亿股;与此同时,中交集团同意以每股2.47元的价格向上市公司收购中交疏浚的34.956亿股(相当于经扩大已发行股本的25.33%),代价为86.34亿元。

目前,上市公司中交建及其附属公司中国路桥分别持有中交疏浚的99.9%及0.1%权益,即合共100%权益。完成上述交易后,中交建于中国疏浚的权益将由100%下降至60%。

除此以外,中交建计划通过在产权交易所公开挂牌,向独立第三方转让中交疏浚的55.199亿股,占经扩大已发行股本的40%,挂牌底价为每股2.47元,合计约136.34亿元。

完成挂牌出售后,上市公司中交建于中交疏浚的持股比重将由60%,进一步下降至20%。中交建将通过上述两宗交易(即分别向母公司和独立第三方转让中交疏浚部分权益),分别获得86.34亿元及136.34亿元的现金流入,合共222.68亿元,相当于其截至2019年3月31日止资产总值的2.29%。

截至2018年12月31日,中交疏浚经审核的归属于母公司所有者的权益为303.32亿元人民币。财华社按每股2.47元估算,中交疏浚的总市值或为340.854亿元,相当于中交疏浚2018年税后净利润的26.9倍,市账率或为1.12倍。

完成上述交易后,中交疏浚将不再作为上市公司中交建的附属公司合并到财务报表中。中交建计划将所得收益用于偿还银行贷款,进一步降低资产负债率,减少财务费用和优化其资本结构。

为何减持疏浚业务权益?

中交建近年连连减持非核心业务权益,例如2017年向母公司中交集团转让振华重工(600320-CN)的29.99%权益,而这次又将中交疏浚的持股减至20%,究竟是为了什么?

中交建是领先的交通基建企业,核心业务包括基建建设、基建设计和疏浚业务,其中基建建设业务收入和盈利占比最大。2018年,基建建设贡献的收入占比达到了86.89%。2019年第1季,基建建设业务的新订单金额占比达到了84.

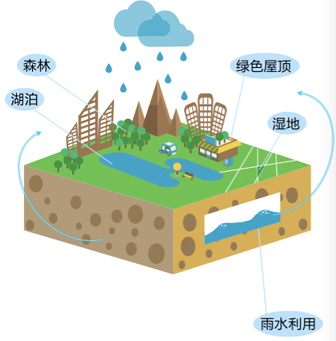

93%。近几年,因应铁路建设订单的下降,中交建在市政与环保领域发力,2019年第一季在这一界别的订单总额同比增长113%,达到720.19亿元,占新订单金额的35.42%。这些市政工程的基建建设需要前期自行拨出大笔资金运行,因此对承包商的资本需求较高。

与此同时,疏浚业务也是资本密集及技术密集型企业,发展特点与资源禀赋需求也不同于其主营业务,通过这次出售,中交建将可集中资源发展主营的基建业务,提升核心竞争力。

截至2019年3月31日,中交建持有现金1056.09亿元,附息债务达到3455.288亿元,其中1160.917亿元应在一年内支付。2019年第1季,用于经营活动的净现金流出同比增长1.41倍,至382.

85亿元。截至2016年、2017年、2018年及2019年第1季末,中交建的资产负债率分别为76.67%、75.78%、75.05%及74.56%。通过减持股份获得现金流入,将可减轻中交建短期内的债务负担和财务费用,优化资本结构。

根据该公司,减持的最终目的是推动中交疏浚的改革进程。2018年,传统的疏浚业务市场持续低迷,国家继续严控海域海岸带开发和围填海活动,大型航道疏浚类项目推进缓慢,市场开拓难度加剧,这也是其2018年疏浚业绩表现欠佳的主要原因。

此外,中交疏浚是国企改革“双百行动”企业之一,中交集团通过上述之资本运作而成为中交疏浚的直接母公司,可强化其对中交疏浚的管控,从而有利于中交疏浚通过中交集团层面获得更多国家政策的支持。也就是说,通过将股权转让给母公司,可让上市公司集中于发展既有的核心业务,同时能帮助中交疏浚进行深化改革,获得更多政策支持。

未来发展方向

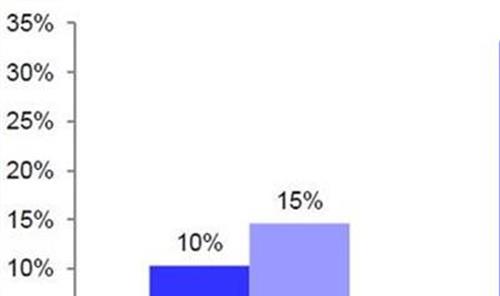

对比于另外两家大型基建建设承包商中国中铁(00390-HK)和中国铁建(01186-HK),中交建的赚钱能力还是杠杠的,见下图。那么减持了非主营业务后,中交建的未来发展路向又是如何?

中交建指出,2019年将全力推动高质量发展,经营目标是新签合同额目标计划为同比增速不低于8%,营业收入同比增速不低于10%,进一步提高运营质量,降低资产负债率和带息负债总额,控制成本费用及管理费用增幅。

2019年第1季,中交建新签合同额为2033.14亿元,同比增长13.38%,高于全年目标。季度收入同比增长9.64%,至1022.45亿元,增幅稍微低于年度目标。营业成本同比增长9.8%,三费(即销售费用、管理费用和财务费用)同比下降13.08%,反映该公司提升毛利率和经营效率方面进展尚可。

管理层曾经提到,这些年主营业务盈利水平持续改善,主要得益于业务结构的持续改善,以及通过原材料集中采购、加强基础管理等工作,有利消化了原材料价格上涨的不利因素。从第一季度的业绩来看,这项工作的效果还是不错的。

此外,中交建还计划保持海外业务领先的优势,进一步拓展海外市场。中交建规划的海外发展目标是在2020年,海外新签合同占合同总额的30%,收入占30%,利润也要占到30%。2019年第1季,各业务来自于海外地区的新签合同额为545.38亿元,占其新签合同额的27%,同比增长4.14%,接近其目标水平。

结论

综上所述,减持非主营的疏浚业务权益,应有利于上市公司中交建集中资源,发展自身的主营业务,同时通过回笼资金降低负债,改善财务结构;另一方面,保留于疏浚业务的20%投资权益,可继续分享中交疏浚改革及发展的投资收益。

对于中交疏浚而言,向中交集团发售股份有利于增加资金流入,聚拢资源。股东多元化也有利于其战略的发展。更为重要的是,母公司的介入可提升其作为中交集团一级附属公司的认可度,获得国家政策的支持,推进国企改革。

所以,这次减持对于中交建和中交疏浚双方来说,都是有利的局面。