衡水赵学军 SuperETF 嘉实赵学军到底怎么想的?

当前中国公募市场,ETF、指数投资竞争进入白热化,Smart Beta作为难得的富矿还有一些挖掘空间。十年前,嘉实发行了国内首只基本面类Smart Beta产品,嘉实基本面50LOF,其核心思想便是回归基本面,真正高品质的公司进行投资。自成立以来,嘉实基本面50的长期业绩显著超越上证50指数,年化Alpha超过8个百分点。

对于嘉实基金的Smart Beta战略,嘉实基金董事长赵学军博士到底是如何思考的?嘉实Smart Beta到底如何驱动?以下是老虎投资家现场记录的赵学军演讲《“超级ETF是在中国做资产配置的基点”》:

大家早上好!非常感谢大家光临嘉实今天的品牌发布。

其实做被动投资,无论是ETF、指数投资,还是Smart Beta,其实很少有资产管理机构想为这件事发布一个品牌,嘉实今天也是想用这个时间来表达我们的一点想法。

今天发布会的主题是“因思想出发”,我和品牌同志探讨,是“因思想出发”,我们想表达的是什么意思?从思想出发是否更准确。最后我们的结论还是用了“因思想而出发”。今天想借此发布机会,作为第一个演讲嘉宾,谈一点思考,为什么今天这个发布会很重要。

现在看到国内很多证券公司正在把传统的经济业务转型成财富管理业务,很多银行也正在强化零售向财富管理转型。财富管理最核心的部分是资产配置和投顾。昨天媒体发布蚂蚁和全球最大的资产管理机构Vanguard(先锋领航)成立的合资理财顾问公司,在财富管理当中,顾问体系至关重要。

从去年年末到今年很多资产管理机构也在不断地围绕各样指数推出ETF,被动指数基金得到了空前的发展。资产配置、ETF,中国资产管理的前端、客户端,财富管理这个地方的资产配置,什么是一个正确的方法和正确的框架。今天嘉实Smart Beta品牌的发布给我们一个机会来谈一谈我们在这方面的思考。下面开始我今天的演讲。

今天演讲题目是“超级ETF是在中国做资产配置的基点”。

超级ETF、基点,也很有可能ETF、超级ETF是在中国做资产配置的最佳工具,除了是最佳的基础工具以外,其实它是你所有做配置的出发点,做配置的出发点很有可能会从这里出发。下面把我们的一点想法跟大家报告一下。

从全球来看,ETF在过去十几年当中,特别是近十年来,得到了飞速的发展。ETF增长非常迅猛,在西方整个资产管理业增长大体年化在3%-4%左右,但ETF增长超过了15%。同时,在整个资产管理规模当中,ETF保持了15%以上的增长,但主动管理的资产规模在负增长。

为什么会这样?重要的是主动管理非常难于战胜指数。金融当中所有的金融理论建立在一个最重要的“有效市场”假设,没有这个假设,所有的CAPM模型,以及风险管理的框架都是错误的,所以有效市场,即以市值做代表的指数就是有效市场的前沿。主动管理很难战胜这个指数,所以ETF的蓬勃发展是有其理论基础的,这个理论基础就是“有效市场”假设。

在西方还有一个很重要的问题,整个西方金融管理和资产管理当中最重要的是资产配置理念,资产配置当中最重要的就是资产配置的优化,如何组合。无论给客户做财富管理顾问,还是管理基金的组合,都是用优化这样一个概念来构建组合、优化和收益之间的关系。

在这样一个关系中还有一个重要的东西,就是用市值做权重的指数,今天在西方也就是ETF,是在西方这样有效市场当中的有效前沿。这两个重要的理念决定了整个西方资产管理以及配置的基础是围绕着有效前沿进行资产优化的,这样的基础也同时决定了指数类的基金ETF快速发展要优于主动管理。

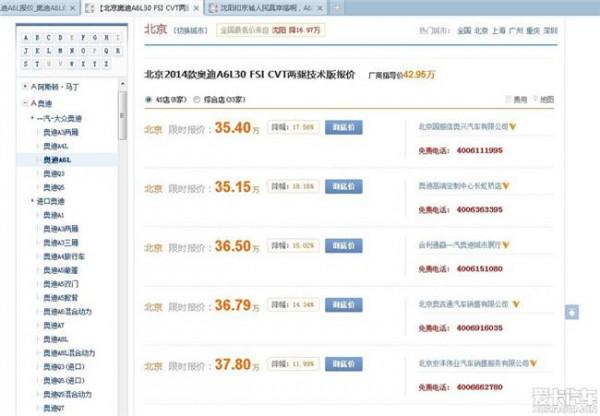

很多实证已经证明,中国是一个弱有效或非有效的市场,也就是说有效前沿不再是以市值做权重的指数,在这样一个市场中,组合的优化配置、客户财富管理当中的优化配置是以什么做基础是对的,所以我们有一个看法,即:Smart Beta是比以市值做权重的ETF更好的底层配置的工具。

我们有一个研究,是由嘉实博士后站的博士完成的paper:

在美国市场,Beta总体上是在7%左右。这是从1994-2018年美国市场全部股票的收益来做的结论。这个市场当中,主动管理的基金能够创造的Alpha,也包括对冲基金能够所创造的Alpha是非常非常低的,所以美国市场总体上是一个Beta市场,是一个0Alpha或-Alpha的市场。美国的共同基金超额收益在-1%到-2%之间。

同时看一下中国市场,从2004-2018年数据,全市场所有股票来看其Beta,再用所有主动的基金来看其Alpha。在中国市场,Beta总体在5%左右,主动管理的股票型基金的Alpha是5%左右,混合型基金在3%左右。也就是说在中国主动管理是非常容易战胜指数的,和美国完全不一样。

结论:如果在中国仅仅是用传统市值做权重的指数来作为底层配置的工具,是不能够获得足够回报的,而Smart Beta是比ETF、传统ETF更好的底层配置工具。

在两年前春节放假前最后一天,我和嘉实博士后站的8位博士在讨论关于Smart Beta,我那天突然意识到,原来Smart Beta里是两种不同的想法。所有的博士生当说Smart Beta时,基本上用西方的思维方式,所谓因子驱动的Smart Beta来思考问题,而我说的Smart Beta是思想驱动的Smart Beta。

突然发现我们说了一年,原来大家在两个概念上讨论问题,所以我们差不多用了半年时间统一了思想,嘉实现在整个思考,我们所说的Smart Beta全部是基于思想驱动的。我把它比作因子驱动,有动量因子,有反向因子,有其他各类因子,建立在西方金融上的归因分析的方法,用归因分析的各种因子来重新做成单一因子或多因子方式来做ETF。

如同解剖一个人的时候,会看到人的身体是由脂肪、蛋白质以及碳水化合物等组成的,这是西方解构的思维方式,而中国的方式,人是由器官组成的,由大脑、消化系统、呼吸系统以及血液循环系统、神经系统,我们讲的是系统,西方讲的是构成,没有谁对谁错。但必须知道,在中国这样一个非有效市场当中,基本面投资是最有效获取回报的方法,而不是量化投资、技术分析等等。

前面博士后的报告已经说明了,在中国主动研究对信息的收集、分析,能够获取Alpha。所以在中国同样当去做资产配置时,实际上是用思想来驱动是更对的。

什么是用思想驱动?比如技术因素、分红因素,比如对一些问题的思考,专利技术,比如你所认知的在大盘当中的基本面很重要,分红要素很重要,在小盘当中可能成长因素很重要。所有东西都是基于认知逻辑,你所用的方法,如巴菲特价值投资的方法,如其他人成长投资的方法,这些都是基于逻辑而非基于因子。

更重要的是,当你做配置时,底层工具一定是跟配置思想有关。比如在配置当中会想哪些行业是巴菲特说的长雪道,如消费、科技、Health Medicare,要在这些方面重配。当配置去想这个问题的时候,底层的工具用因子来想是跟上面的思维方式不同的,所以底层工具同样要由思想的方式来构造。

如在行业上的Smart Beta,在大sector上的Smart Beta,所以底层工具,毫无疑问,Smart Beta是比市值做权重的ETF性价比权重回报更好的底层工具,它与你上层配置的思想体系必须高度一致和匹配。

嘉实作为一个从业20年的公司,在推ETF时,我们非常慎重地选择宽基指数、核心指数,以及努力去推Smart Beta为核心的另类的ETF,只有这样才能够为投资人创造更好的回报。

如果我们相信在中国是一个弱有效的市场,是一个能够创造Alpha的,最佳投资方式是主动的,在这样一个市场当中,在今天配置思想越来越被财富管理所接受,所配置的底层工具应当与配置思想相匹配,在这样一个想法下,如何构造底层的配置工具?嘉实提出的是Smart Beta。

但我们认为Smart Beta还是不够的,仅仅是指数是不够的,要白盒子化,Smart Beta是思想,而不是因子。但还必须把它做成一个ETF的样子。今天嘉实所发布的超级ETF这个品牌,就是用Smart Beta的思想来驱动的超级ETF,只有把这套超级ETF系统化、体系化,才能够为中国的财富管理机构,才能为中国的投资人,构造出做资产配置的基石,底层框架才能对,而不是宽基指数。

所以在超级ETF当中解决两个问题,一是如何在传统的宽基指数上产生Alpha,战胜它;二是如何在配置的结构上更充分地含有Beta,同时含有传统说法上的Alpha,含在一个Beta里,这样的ETF,甚至很多主动基金经理更难于战胜。用超级ETF来表达,用超级ETF使得主动的基金经理更难以于战胜。

嘉实今天所发布的这个品牌,想借此机会来推动所有的机构在资产配置方面,在优化时,希望大家能够有一个理论上的思考,认为在中国不同于在西方,西方可以用传统的ETF做配置底层的架构,在中国要重新构造一套体系,这套体系就是超级ETF。