四川科伦药业股份有... 股市分析:科伦药业2018年报分析!

科伦年报发出了几天了,随便讲讲我眼中的科伦在2018年报中的答卷如何

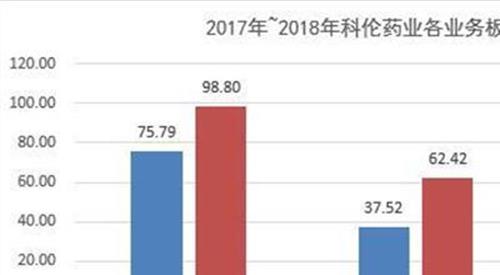

大输液:结合销量和销售额来看,表观数据最大的变化来自于两票制的高开票,导致大输液的毛利率一举突破70%,这样的毛利率提升的变化也体现在石四药(60% )和双鹤(50% ),所以销售费用的大幅增长也部分来自于高开高返新模式的结构变化。但同时我们也要看到大输液领域一些非财务处理方面的积极变化:

1、营养输液成为大输液的强力补充,虽然现在把卡文仿制药等品种列到了新批制剂口径,但是实际从渠道看,可能营养输液和原来输液渠道可能协同性更好,放量更快些。从结果看,丙谷和三室袋跑了一年下来过亿收入也还算不错;

2、现在高毛利率的密闭式产品占比还在持续提升,18年应该超过50%,这样的结构性变化是销量天花板型企业增长的唯一利器;

3、价格回暖:在限抗令之后的下行周期之后,现阶段处于上行周期,因素很多,包括GMP认证、挂网降价、寡头格局(科伦 石四药应该有65%份额)等多方面原因,但总的来说,低端产品现在价格也有几分钱的提升,要知道在大输液这种低价产品领域,几分钱的涨幅可能就对应几个点的毛利率。

综合来说,科伦在大输液板块中,未来的表现更多的是体现销量天花板后的结构变化,好处是足够稳,劣势是不性感。但是想想石四药大约15亿瓶袋的销量,出了9亿利润,科伦有45亿销量,应该出多少利润?(当然要考虑石药单一大厂成本和销量更优)

原料药:经历了漫长的煎熬,新疆川宁项目终于开花结果,33亿收入和6亿利润,虽然不是一定是销售巅峰,但是基本体现了这个项目的规模和利润体量,产能利用率提上来之后,未来成为了科伦的基本盘,如果价格不会到过去极端低价的状态,未来每年给科伦贡献5-10亿利润,可能算是靠谱的拍脑袋。

但是,短期原料药-制剂一体化的逻辑还有点讲不通,毕竟从中间体优势到下游制剂优势,中间还隔着原料药,而原料药这个环节现在还比较分散,价值量不高。所以,科伦未来是否会布局原料药,也要看仿制药市场演变之下原料药环节的地位是否提升。

制剂:我们分两个方面看,一方面看研发好不好,另一方面产品出来了是否能卖好。

研发方面,科伦现在值得称道的进入三期临床的创新药大品种还不多,所以创新药还无法与一线创新药企比肩,而且从旁观者来看,创新药对于现阶段的科伦来说也是投入产出比相对低些,属于重要但不紧急的事情,短期还是把自己的高端仿制药业务快速推进,并且尽量在一致性评价领域弯道超车。

创新药:从科伦现有的几个创新药产品,我们能够看到一些苗头,报了2个麻醉药,一个是阿片类,一个是GABAA受体激动剂,这个品类在国内算是应用壁垒比较高、有好产品的企业都在闷头赚钱,恒瑞的右美、七氟烷、人福的芬太尼系列、扬子江的地佐辛。报了JAK、Her2-ADC偶联、PD-L1,虽然科伦不是最快,但是这些靶点都还算相对比较新,市场空间比较大的靶点。

仿制药:我们发现,没有哪个企业对于自己仿制药产品线像科伦这样强调首仿,而对于科伦来说这是自己研发效率弯道超车的证明以及切入市场的利器。如果国内审批进度快,科伦号称的三年出100个仿制药(包括一致性评价),这也不是不可能的情况。

可能未来某个企业出一个厄洛替尼仿制药,还想着这个药原研是个大品种,自己要玩好招商、进院、放量的策略,而对于科伦来说就是百余个有竞争力仿制药的其中一个品种,不需要做到份额最大,甚至不惜降价把盘子做小,反正所谓的集团军作战不做一城一地得失的判断,最重要的时候能够做到整体突破。

甚至我在想,如果有一天超级医保局做集采谈判,是否会与华海、科伦这种手持几十个品种的企业做打包谈判?譬如说,也不要这个产品降低30%,那个产品降70%,统一降低50%,保你全进场!可能有些YY了,但是美国趋势就是这样演化的,只有几个ANDA的企业在美国就没法玩,基本都是几十个ANDA才能上牌桌。

研发烧钱:如果把恒瑞、百济神州的研发投入算作超一线,科伦已经达到了一线研发药企10亿研发费用的门槛,而且现在科伦创新药在3期的不多,也就是说钱不是烧在少数几个品种上的,那么就要更关心产品的广度,到期高端仿有没有布局,剂型优势产品有哪些?

研发架构:这几天刚出的消息是科伦把药研院的创新药资产注入到科伦博泰,虽然权益从100%变成了70%,但是理顺了创新药和仿制药的研发平台架构,也更加牢固了绑定了王总,打破了某些谣言。

销售:回头说销售,毕竟科伦没有恒瑞积攒了20年的销售底蕴,市场又担心是正常的,这也是我重点关注的变量之一。但是好在,现在集采后时代,准入壁垒在降低,对于科伦这样的企业算好事,希望科伦也能利用好这样的时代变革。

现在科伦一方面依托原有的大输液分销渠道,协同性不一定强,但是至少可以把范围覆盖住,另外一方面也在建立专业的销售推广团队。至于结果来说,我们把新批制剂算一个口径,持续跟踪销量,销售额上去了,也就证明销售能力了!总的来说,对于科伦销售能力更多是后验的指标!

财务报表

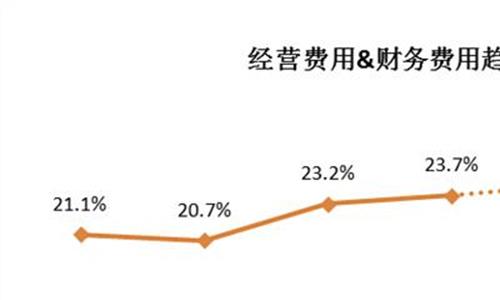

资产负债:相对于17年来说,变化都相对平稳,也说明企业资本投入进入一个相对平稳阶段,但是从绝对数值角度看,资产负债率仍然有点高,长短期借款以及债券等有息负债仍然不少,1年6亿利息也是吃利润的一大项目。短期无法通过企业现金流来完全解决,那么好的融资环境以及融资方式都是科伦需要的;

现金流:对于有较大固定资产并承担折旧的企业,现金流都会比净利润要好些,科伦18年接近30亿已经是历史新高,也远超过12亿的净利润。

总结:

总体来说,科伦现在12亿利润是一个相对比较实的状态,未来大家就可以线性拍利润了,也可以用PE指标来连续估值了,但是当下看还是分部估值更适合科伦的发展驱动状态。

附2张 兴业医药卖方总结的仿制药管线