买基金买成了合伙人 新手怎么买基金?其实看一个数据就够了!

面对纷杂的基金,新手该怎么挑选呢?首先我们需要确认自己的风险承受能力和理财目标,进而确定要投资的基金类型。风险从高到低排列,基金有如下几种类型:股票型基金、平衡型基金(股票与债券)、债券型基金、货币基金。当然风险越大的基金类型,可能获得的收益越高。

看基金经理经验

通过了解这只基金的基金经理的历史业绩,可以看出基金经理的管理水平的高低。一般来说,如果基金经理能够做到一只基金连续三年都在同类基金中排名前1/3,那么这个基金经理实力应该还是可以信得过。

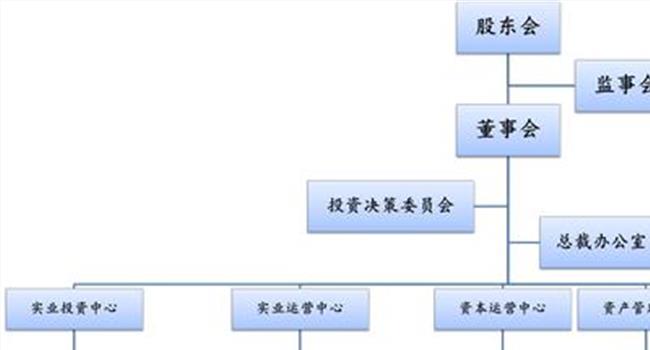

看基金公司

了解下这个基金公司旗下的所有基金的过往收益情况,基本上可以判断出这只基金的前景。如果基金公司在相当长的一段时间内都为投资者实现了持续性的回报,那基金公司应该还是不错的。

看基金的业绩表现

看一下基金的近几年的年收益波动情况,以及相关的风险系数情况。一般通常是以标准差、贝塔系数和夏普指数三个指标来衡量。标准差愈小越好,带包波动风险小;贝塔系数小于1,风险越小;夏普指数越高越好,代表基金在考虑风险因素后的回报越高。

那么基金投资者面对如此众多的产品,应该如何选择呢?很多基金投资者难免眼花缭乱,不知从何入手。国内投资者在专业知识缺乏的情况下,最容易犯下的错误是按照短期业绩排名选择基金。这个排名方式恰恰也是主流基金咨询公司都采用的方式,即各个时间段的区间排名收益比较,以此吸引投资者。

可是,中国的基金市场比起美国的共同基金市场还是十分年轻,由于历史较短,中国大多数基金成立时间不足3年,因此中国的基金在排名时往往被粗略分成股票型、混合型、债券型等寥寥几类,时间区间也会简单的以半年1年作为计算,排名榜的变化非常剧烈,根本不足以反映基金经理的投资风格与投资能力,也让投资者难以选择。

今天我们就在这里了解一下基金的运行方式,建议投资者在挑选基金产品时不要一味地追逐短期业绩排名,而要将基金作为长期投资的工具,选择长期业绩表现优异的基金以理性的心态进行投资。而真正的理解基金的赚钱效果和业绩计算方式,可以让大家更好的做出选择,不至于被基金经理的短期业绩忽悠进去,教给大家一个最直观的基金数据。

以基金复权净值作为评判的唯一标准

看了那么多基金的排名方式,其实基金到底为你赚了多少钱才是每个投资人首先想知道的,我们把基金在一定时期内的收益定义为总回报,作为衡量基金以往表现的最基本方法。总回报的来源有两部分:

一是收入回报,即基金在一定时期内收到的分红和利息收入。

二是资本回报,反映基金所持有的股票与债券价格涨跌的幅度。

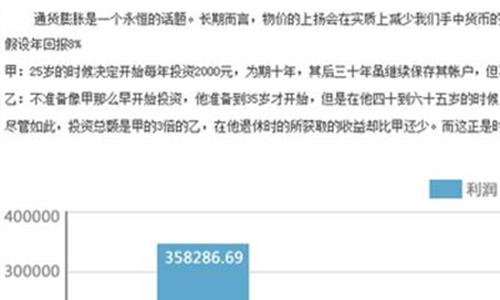

这里我们必须画图解释一下,分红与否带来的基金收益有多大。以下是美国著名基金管理人新债王的基金DSL(当成中国的混合基金)的计算分红净值与大盘的对于VS不计算分红净值与大盘的对比,而如果你忽略了分红发放只看净值,你会觉得这只基金非常不厚道,赔钱不少。但事实上,该基金1年内收益超越大盘,可见很多时候如果没有选择复权,收入回报就会被走势图完全忽略掉,给出有偏见的图示。(黄色为DSL基金,蓝色为大盘)

不复权计算净值走势

复权计算的净值走势

再举一例:美国著名分红基金CLM的年初至今vs大盘走势图。

不复权计算净值走势

复权计算的净值走势

总结

股票里面的套路无非增发和减持,如果真的在股价上搞文章股民反应总会很敏感,但是基金行业则不同,从业者几乎都是数字游戏的高手,而很多时候基金投资者不了解如何运用排名选择投资标的,就容易被不复权净值忽悠,错过良好产品。所以,选择基金最简单粗暴有效的办法,是管看其成立以来的复权净值增长率,最好还是历史悠久些的基金。

新年伊始,最后我们就来看看新年具体该怎么选基金?。2016年业绩冒尖的QDII今年还能那么“牛”吗?股基、债基、定增基金,哪个会成为投资者新的最爱?

悬念1:QDII还能“最赚钱”吗?

2016年,A股波动频繁,“淘金”海外的QDII反而成为“最赚钱”且“最受欢迎”的基金产品。银河证券数据显示,2016年QDII基金平均收益率为6.54%,远高于其他各类基金。

业内人士表示,境内投资者投资全球市场的门槛目前仍然较高,作为分散A股投资风险的工具,QDII仍是较好的配置品种。如果今年A股延续震荡,赚钱机会将更加稀缺,投资者进行海外投资的意愿会越来越强烈。但是,海外投资对基金经理的管理能力和基金公司的投研实力、海外投资经验都提出了很高要求,在海外投资领域积淀较久的基金公司更容易“出彩”,值得投资者重点关注。

悬念2:股基如何应对震荡市?

2016年,A股走势惊心动魄,绝大多数基金都没能赚到钱。但银河证券数据显示,天弘永定价值成长去年净值增长率却高达17.46%,在同类可比的372只偏股型基金中排名第1。天弘永定基金经理肖志刚预计,由于经济向上的周期和A股估值下行阶段尚未结束,2017年A股仍将保持震荡行情。

为了应对震荡市,肖志刚制定了“三不”铁律:一是不炒政策,所以不追高;二是不买重组并购类股票;三是不买市场预期太充分的股票。肖志刚称,投资不仅要重视市场信息,更要重视信息的深度。今年的结构性机会可能会从生活资料类转移到生产资料类股票上去,例如汽车、装备制造、工程机械、造纸等。

悬念3:选好债基更不容易?

去年年底,尽管债券市场遭遇巨幅调整,但债券基金仍保住了平均正收益。统计显示,债券型基金去年平均收益率为0.13%。其中,一级债基平均收益率为1.27%,80%的债券产品收益为“正”。信诚旗下包括信诚经典优债A/B、信诚优质纯债A/B、信诚三得益A在内的多只债券基金表现亮眼。

业内人士表示,债券基金一直以强大的防守能力成为投资者穿越“牛熊交叉市”的稳健之选。但对于普通投资者而言,要从上千只债券基金中选出优质的投资标的并非易事。尤其是在债市波动加大和风险事件不断的背景下,即使是风险较低的债券型产品,也会跟随起伏不定。投资者不妨参考权威机构对历史业绩的综合考评,在业绩表现稳健的产品中筛选出绩优基金,作为参考。