【三胞集团违约】三胞集团债券下跌超20% 5000万资管计划违约被踢爆

最终资管计划实际募集资金5580万元, 投资者共计15人。按照当时约定,资管计划应于2018年7月13日前完成清算分配。但截至2018年7月16日,三胞集团仍未偿清全部回购价款,仅支付期间利息约213万元。

此外,公告显示,由于三胞集团有限公司(下称“三胞集团”)未能如期支付回购价款,参与资管计划的投资人的本金及收益的收回都受到影响。

和合资管表示,已经在督促三胞集团尽快制定专项还款方案。

三胞集团已经承诺将于2018年7月31日归还回购价款的20%;于2018年8月31日归还回购价款的30%;于2018年9月30日归还回购价款的50%。

值得注意的是,近期,三胞集团遭遇短期流动性困难的质疑声频出。

接近三胞集团人士表示,因为资金链紧张,三胞集团控股股东袁亚非私人飞机都已出让。

据鹏元资信评估有限公司出具的信用评级报告显示, 截至2018年3月末,三胞集团资产负债率为68%,持续处于较高水平。公司有息负债规模为413亿元,较2016年末增长20.69%。其中短期有息负债为209亿元,较2016年末增长13.12%。

截至2018年3月31日,三胞集团经营活动产生的现金流量净额为负15亿元人民币。经营活动现金流量净额代表了一个企业的造血能力,该数值为负值在一定程度上说明公司经营资金紧张。

一季报显示,截至2018年一季度末,三胞集团账面上有着169.28亿元货币资金, 但与之对应的,却是同样高达160亿的巨额商誉,以及不断下跌的债券价格。

截至目前,2019年3月到期的12三胞债(122690)自发行以来也长期处于下跌通道,2015年底开始更是少有反弹。

在7月20号被爆违约后,还剩8个月到期的“12三胞债”已停牌,单张票面价格仅剩79.93元,相较发行价已经跌去20%。这一跌幅在债券市场显然不是利好。

北京某公募基金债券业务负责人直言,债券市场如此跌幅,说明投资机构对该企业有着颇多顾虑。

目前三胞集团有限公司存续11只债券,当日中债估值中心结合市场价格和公司最新情况, 将发行人存续债券的中债市场隐含评级-债券债项评级由A-调整至BB。三胞集团有限公司的子公司江苏宏图高科技股份有限公司存续6只债券,我们结合市场价格和公司最新情况,将其存续债券的中债市场隐含评级-债券债项评级由由A 调整至A。

究其原因,在于“三胞系”脆弱的债务结构

01.大举并购引发高负债

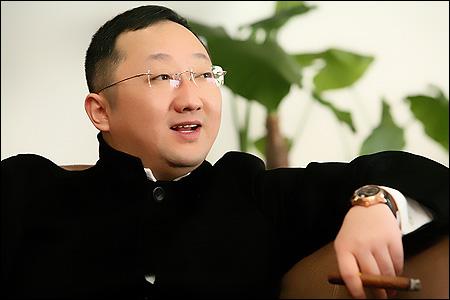

三胞集团实际控人为袁亚非,近年来在资本市场动作频繁,可谓是资本猛人。

官网显示,2017年集团总资产突破1300亿元,销售额近1500亿元,在民营企业中位列全国第21名,江苏省第5名。旗下拥有宏图高科、南京新百两家A股上市公司,并持有华泰证券、江苏银行部分股权。

三胞集团之所以能实现这一规模,与其近年来频繁的并购动作不无关系。

自2014年开始,“三胞系”连续收购团购网站拉手网、女性健康、美容产品提供商麦考林、英国知名皇室百货公司HOF、专业通讯连锁企业乐语通讯、以色列养老服务公司Natali、美国生物医药公司Dendreon等一系列企业,根据相关公告统计, 合计花费资金300亿元左右。

伴随着如此巨额的并购投入,整个“三胞系”的债务杠杆也在不断攀升,且从债务结构来看,有着较大的短期偿债压力。

一方面,三胞集团诸多核心资产均已被质押。其中最为优质的宏图高科股权质押率达99.97%、南京新百股权质押率为94.14%、所持华泰证券股份质押率亦在90%左右。此外,三胞集团已经将其100%持股的世鼎香港股权的100%尽数质押。且大量质押较容易的固定资产也已经进行质押。

截至2017年9月,三胞集团净资产253.16亿元,受限资产90.43亿元,回旋的增量空间已经不算太大。

另一方面,2018年一季度报显示,三胞集团银行借款余额236.31亿元,其中110亿元为短期借款。除此之外,根据2018年2月最新发布的《融资券说明书》,三胞集团已发行未偿付债务本息共计 82亿元,其中的 31亿元将于2018年底前陆续到期。

与此同时,截至2017年9月,三胞集团未使用银行授信额度57.24亿元。为了置换银行借款,2018年三胞集团已经发行了两期,合计17亿元超短期融资券。

中诚信评级报告明确指出, 三胞集团债务规模较大且以短期债务为主,且随着公司通过收购兼并的方式迅速布局一些具有较大潜力的新兴行业,公司大量资本进入相对不成熟的领域,增加了公司未来发展的不确定性。

02.百亿商誉压顶,财务费用蚕食利润

“三胞系”连年的扩张声势浩大,却也给自己背上了沉重的债务,然而,并购回来的标的盈利能力却被巨额的财务费用侵蚀,难以得到释放。

财报显示, 三胞集团2018年第一季度财务费用高达4.18亿元,归属净利润却仅有0.75亿元;2017年财务费用更是高达15.41亿元,归属净利润则为546.92万元。

更加重要的是,由于很多并购溢价较高,三胞集团合计商誉高达160亿元。商誉减值测试每年都要做,如果收购标的发生对赌未达标或者其他重大问题都需要对商誉进行减值,一旦确认减值则会对利润造成极大影响,给公司未来发展带来了很大的不稳定性。

在众多并购企业中 ,对赌达标似乎并不那么容易,

签署了盈利预测补偿协议(俗称“对赌协议”)的安康通、三胞国际、齐鲁干细胞、匡时国际,2017年分别实现扣非后归属净利润2190.97万元、8385.80万元、5.33亿元、1.62亿元。相应的对赌要求则分别为2100万元、8300万元、2.73亿元、1.6亿元。

虽然全部符合,但除了齐鲁干细胞之外,其它企业全部为压线达成。

03.环环相扣,资金链牵一发动全身

进一步梳理“三胞系”各个板块财务状况,可以发现一个有意思的现象——

集团下属上市公司盈利状况较好,集团母公司较弱。

2017年,南京新百归属净利润7.36亿元,宏图高科归属净利润6.08亿元,三胞集团的归属净利润却仅为546.92万元。

之所以出现如此差异,一个很重要的原因在于,很多并购都是由三胞集团举债出手,而后以发行股份方式注入上市公司体系。

如此做法既能够将大量财务费用留在母公司内,不会蚕食上市公司利润,支撑股价,又能够以资产折股,保证对上市公司的控制权,可谓一举多得。

借款、债券借新环节,上市公司股权高度质押,造血能力难掩财务失血,目前“三胞系”的资金链不算宽松,但袁亚非将很多资源、精力投入了上市公司,但因市场低迷,要害也随之出现——股价。

自2015年底,宏图高科股价一直处于震荡下跌趋势,两年多的时间,从20元/股左右跌至如今的8元/股(前复权)左右;南京新百在2月1日也出现过闪崩。正如前文所述,三胞集团所持上市公司股份高度质押。

如果南京新百或者宏图高科的股价出现问题,不仅意味着“三胞系”用四年时间、百亿资金勾勒出来的蓝图并未得到投资者认可,而且会对高额的质押形成威胁,进而传导至整个“三胞系”的资金体系。

幸亏,以前只会“釜底抽薪”的银行这次“雪中送炭”了。

6月25日,三胞集团与工商银行南京分行、中国银行江苏省分行、中国银行南京分行、江苏银行、南京银行、紫金农商行在南京签署战略合作协议。

根据协议,6家银行同意以合计160亿的授信规模支持三胞集团转型发展,服务实体经济;7月4日下午,江苏省金融办、南京市政府会同金融监管部门共同召开“三胞集团联合授信机制工作推进会”,会上,南京银行、中信银行南京分行相关负责人明确表态,将与三胞集团共渡难关,支持三胞集团战略转型;南京新百7月4日还公告,公司与南京新工投资集团有限责任公司(以下简称“新工集团”)以及控股股东三胞集团签订了三方《全面战略合作协议》,新工集团是南京市市属大型国有企业集团。

综合而言,多方面因素引燃了持续扩张下的危险因子。而银行的力挺、政府的支持、三胞集团的百亿瘦身计划是否能发挥协同效应助其度过难关,小编也将使用 企业预警通APP持续关注。