【胡洁的发家史】华宝基金胡洁:科技龙头是做多中国的核心资产

胡洁:在如何定义科技龙头股上,中证科技龙头指数(931087)与传统意义上的龙头指数并不相同。实际上,该指数对科技行业内“龙头”股票的界定,并不局限于市值和营收体量这类规模因子,同时还考虑了行业特定选股策略,科技行业的龙头股票不同于其他行业具备什么样的明显特征?如何在科技行业板块中挑选龙头股票?我们认为成长性是科技领域龙头公司应该具备的特有行业特征。

因此,在挑选科技龙头股票时,我们还兼顾了公司的成长能力与研发水平。

在筛选科技龙头股票时,稳定性是首要关注的问题,持续的研发投入、相对可控的估值水平更能在某种程度上体现出公司的投资价值、科技含量和可持续的发展能力。通过对规模和成长因子的双重筛选,反映所选股票的成长能力和龙头属性,最终使得所选成份股具备对细分行业的领先代表能力。

科技ETF主要采用完全复制策略,即按照标的指数的成份股构成及其权重构建基金股票投资组合,并根据标的指数成份股及其权重的变动进行相应调整。

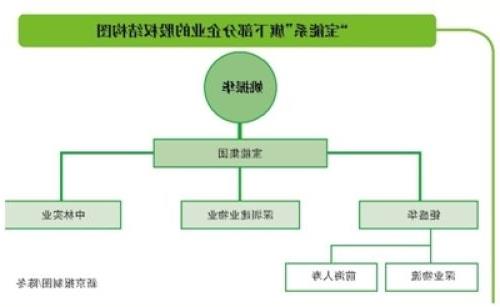

雪球:作为一只科技主题ETF,同时覆盖了通信、电子、计算机、生物科技四大板块龙头股,为什么要提出“全科技”的概念?科技股的范围界定是怎么样的?

胡洁:在华宝基金推出科技ETF(515000)之前,市场上已有的科技行业指数产品,比如说TMT ETF、信息技术ETF等,均是基于各种不同的细分行业或板块,总体上对科技全行业的覆盖度是相对不足的。也就是在这样的背景下,我们推出了这只科技ETF,也是市场上首只全科技行业指数基金,投资范围涵盖了四大主要科技相关行业:电子(含半导体)、计算机、通信、生物科技。

在行业界定上,主要参考了海外成熟的科技ETF产品跟踪标的选样空间,以美国为例,主流的科技指数主要集中于信息技术(电子、计算机、通信属于此范畴)、生物科技等科技子行业,我们将A股隶属于这些领域的公司纳入了选样空间,保证样本空间具备对科技领域的全覆盖度。

基于这样的逻辑,华宝科技龙头ETF的“全科技”特征也就不难理解了。

雪球:从回测角度看,中证科技龙头指数收益率曲线如何?

胡洁:作为一只指数基金,华宝科技龙头ETF(515000)跟踪中证科技龙头指数(931087),该指数最新的前十大权重股中,既有中国创新药龙头“恒瑞医药”,也有全球安防龙头“海康威视”,同时也囊括A股纯正的人工智能第一股“科大讯飞”、消费电子龙头“立讯精密”等一系列极具核心竞争力的A股科技龙头企业。

正是基于这些优质的底层股票资产,中证科技龙头指数无论是短期、中期,还是长期,均有着出众的业绩表现。

首先在行业层面:截至2019年8月末,中证科技龙头指数今年年内涨幅45.09%,涨幅不仅超过了指数覆盖的通信、电子、计算机、生物科技四个科技子行业,同时超过了同期申万28个一级行业指数中的26个行业指数的表现,表明科技龙头个股的行业代表性非常强并且有效。

其次在和主流蓝筹和成长风格宽基对比中:截至2019年8月末,中证科技龙头指数自2012年6月29日为基日以来累计涨幅为195.11%,年化收益为16.74%,相较主流蓝筹宽基指数沪深300和上证50指数累计超额收益分别为140.

76%和127.02%;相较主流成长指数创业板指数和中证500指数累计超额收益分别为73.43%和154.33%,通过对科技板块进行“规模 成长”的双维龙头因子筛选,该指数策略能够取得显著的长期超额收益。

雪球:科技行业当前的估值水平是怎样的?科技ETF目前这样的估值下是否有很好的投资价值?

胡洁:近期,我们看到科技股迎来了一波行情,不过目前科技板块的整体估值仍处于历史中枢水平附近。其中,截至2019年8月底,中证科技龙头指数的最新估值水平(PE-TTM)在39.14倍,明显低于以创业板指(PE-TTM为52.

2倍)为代表的成长宽基指数当前估值水平,也低于包括计算机、生物科技在内的科技代表性行业的整体估值水平。总体上,当前科技板块尤其是科技龙头股的估值水平,与其高成长性和优秀的基本面质量是相匹配的。

中国科技企业正处在核心技术能力积累和规模效应形成的前期,一旦突破技术拐点,产业规模将进入上升快轨道,有望实现业绩的爆发式增长。再加上目前中证科技龙头指数的成长性与估值水平,较创业板指数、中证500指数等可比板块明显占优,以中证科技龙头指数为跟踪标的的华宝科技龙头ETF,目前可以说是具备很好的投资价值。

雪球:在雪球有一种观点认为A股的科技股都是伪科技,您认为这一看法是怎么形成的?您怎么看这一观点?

胡洁:雪球平台上的投资人,乃至范围更广的各行各业从业者对中国科技的关注热情之高,我想是可以追溯到2018年以“中兴通讯”事件为重要注脚的“中美贸易战”的。因为高端芯片受制于美国,中兴通讯被狠狠地“制裁”了一把,在此背景下,网络上类似“A股科技股都是伪科技”的言论不胫而走,这本质上是一种消极情绪的呈现。

实际上,网络上的声音千差万别,除了一味贬低的声音,也存在盲目自信的言论,如动不动就把国内的某些科技进展,描述成“神话般”的存在,并冠以“民族骄傲”、“震惊美国”等夺人眼球的标题字眼。其实,无论是胡乱吹捧中国科技实力,还是彻底贬低A股科技股,这种非黑即白的思维方式,都是不可取的。

科技发展本身有其客观规律,对于中国科技的发展,我们要有肯定,当然也要有反思。比如在芯片、操作系统领域,我们要承认与美国之间的差距,并奋力追赶。不过在高铁、通信、人工智能等前沿科技领域,中国科技是代表世界一流水平的。而在这些领先科技的背后,许多A股上市公司均做出了很大贡献。

雪球:在中美贸易摩擦背景下,我国科技行业未来的发展趋势以及科技龙头企业的投资机会?

胡洁:从一开始的贸易摩擦,到后来的科技实力较量,可以很清晰地看到一条主线:核心科技领域的竞争才是中美两个大国博弈的核心议题。目前来看,美国不仅会在芯片和软件等中国现有短板领域发起持续压制,从近年来联邦政府优先研发领域来看,美方很可能将围绕人工智能、量子技术、高性能计算、机器人、生物技术等前沿技术领域与中国开展从人才培养、基础研究、技术开发到成果转化、标准制定、金融支持等一系列“技术军备竞赛”。

经过一年多时间的发酵,中国社会也基本上形成了一个共识:更加坚定走自主研发的发展道路。中国核心产业国产替代进程将会进一步加速,未来数年内,以半导体、计算机、通信、高端制造、生物科技等为代表的科技产业有望获得良好的中长期回报。而在各个细分科技行业中,龙头企业无疑将率先受益其中。

雪球:都说2019年是5G元年,5G的发展能促进哪些板块技术创新?哪些板块有投资机会?

胡洁:5G是我国的核心技术创新领域,同样是通信产业确定性最高的发展机遇。目前可预期的是,5G能够满足智能家居、超高速通信、超高清视频、工业自动化、无人驾驶、VR/AR/MR等所有领域的规模部署和应用创新的需求,并有望掀动ICT又一波新浪潮。此外,5G的建设和运营将大幅带动经济总产出、就业机会,提升经济活力。

投资5G产业链也有一张时间表。2019年5G通信基站投资启动,并率先进入业绩兑现期;2020年5G智能手机将大量推出,换机需求将驱动手机销量重回正增长;2021年以5G通信为基础的云计算、物联网等多种应用服务将大量推出,并诞生新的商业模式和经济增长点。

与此同时,科创板的推出将开启新的投资机遇,一大批具备先进科技实力的公司将进入资本市场,并驱动市场风格由价值向成长切换。这些具备技术和产品竞争力的龙头企业,也将为投资者带来可观的投资回报。

雪球:聊了这么多宏观和行业的问题,想聊一个关于您个人的问题。您在中国资本市场的成长的大背景下,个人有怎样的成长?对您的投资理念有怎样的影响?

胡洁:我是2006年6月加入华宝基金,到目前为止也有13年多的证券从业经历。这13年里,见证了2007年、2015年两次波澜壮阔的大牛市,也对2008年以及2015年下半年的股灾记忆犹新。一路走来,我们能够明显感受到中国资本市场的成熟,也对投资的目的是寻找持续、可靠的收益有了更深的体会。与此同时,要控制好风险,并拉长投资期限,提高获胜概率。

这么多年,我一直致力于ETF研发及管理运作、Smart Beta指数产品的策略研发及策略产品化。在各类基金产品中,指数基金具备透明、费率低、更易理解等优点,也更适合普通投资者。截至8月31日,追踪美国股市指数的资产达到4.27亿美元,超过主动型基金的4.25万亿美元,宣告华尔街金融变革的新篇章。从海外发展经验看,指数基金也是符合未来的发展趋势。

雪球:科技ETF刚上市就大涨近20%,您作为科技ETF的基金经理,如何看待科技ETF和科技股的这波行情?您认为未来做多中国科技ETF能否持续产生超额收益?超额收益的主要来源来自哪些地方?

胡洁:现在回过头去看,7月22日科创板开市当天,华宝科技ETF以超10亿元的首募规模成立;8月16日上市交易,赶上了科技股集中上涨行情。可以说,科技ETF成立恰逢其时,满足了市场对于优质科技主题基金的需求。

这轮科技股行情,除了科创板开市大背景外,5G等科技前沿捷报不断,科技政策、降准等利好消息依次加码,以及北上资金涌入、科技股2019年中报业绩总体较为亮眼等等,均在推升着科技股走强。以中证科技龙头指数为代表的科技龙头股因质地更佳,表现也更加出色。

实际上,由于科技股盈利改善、对贸易战逐渐脱敏,叠加科创板同类行业所带来的估值溢价效应,未来以通信、电子、计算机等行业为代表的科技成长板块将迎来大发展。科技ETF因底层股票资产的盈利能力更强、表现更为稳健,其估值的上升空间也将更高。

雪球:您曾说“投资从本质上是长期坚持做正确的事”,您认为对投资者来说,什么才是正确的事?

胡洁:今年,中国基金业协会发布过一组数据:截至2018年底,近15年股票型基金年化收益率平均为14.1%,债券型基金年化收益率平均为6.9%,显著高于市场无风险收益率水平。不过协会做的2017年度基金个人投资者调研结果却显示:自投资基金以来有盈利的投资者占比仅为36.5%。也就是说,只有三分之一的投资者买了基金赚钱。“基金赚钱,而基民不赚钱”的怪圈,与基民“追涨杀跌”的错误投资习惯有很大关系。

实际上,决定资产短期涨跌的因素很多,对于投资者来说,正确的事就是“在充满不确定性的投资环境里寻找相对的确定性收益。”这就需要投资者去研究股票或其他资产的内在价值,少关注短期价格的涨跌,在资产被低估的时候买入,在高估的时候卖出,做时间的朋友。

当然,对于没有时间和能力去研究资本市场,进行资产价值评估的普通投资者而言,可以通过公募基金参与投资,把钱交给长期业绩优秀的基金经理打理,养成价值投资、长期投资的习惯,相信会有不错的收获。

雪球:马上就是国庆70周年了,值新中国成立70年之际,就“做多中国”这个话题,您还有什么想对雪球上的球友以及广大投资者说的?

胡洁:很多人都听过巴菲特先生的一句经典名言:没有一个人可以依靠做空自己的祖国取得成功。目前中国正处于一个历史性的关键拐点,中国人的国家认同、民族自信和综合国力的提升,已使我们非常接近实现民族复兴的中国梦。

这是百年未有之变局,看多中国、做多中国是唯一正确的投资战略。2019年不仅是中华人民共和国建国70周年,同样也是科创板元年,支持、鼓励科技创新已成为整个国家的战略。作为一个普通投资者,除了寻找湿湿的雪,也需要找到一条长长的坡。而科技行业就是这样一条长长的雪坡,在这样一条壮观的赛道上,雪球才能越滚越大。

【风险提示】

本访谈的观点、分析及预测不构成对阅读者的任何投资建议。本访谈所提及个股均为相关指数的成份股,不代表任何投资建议,也不代表华宝基金旗下任何基金的持仓信息。基金的历史业绩不预示其未来表现。投资者在投资基金前应认真阅读基金合同、招募说明书等文件,选择与自身风险偏好相匹配的基金产品。基金投资需谨慎