招行行长田惠宇谈招行未来

如今一年过去,哪些问题已有答案?哪些疑惑仍未有解?被业内认为敢作敢为的田惠宇,如何推动招行重新确立行业优势,成为业界的关注焦点。一向低调的田惠宇,5月上旬接受财新记者的独家专访。

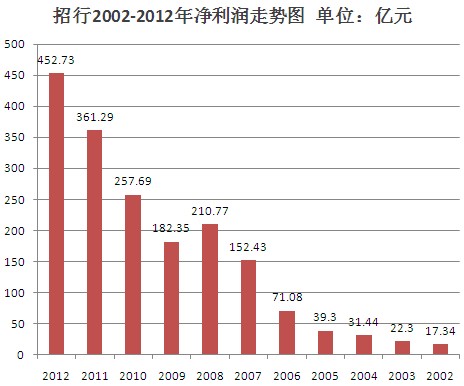

现在看上去所有银行都在发展零售业务,但内涵不尽相同,虽然财务报表因此好看了,但并未解决利率市场化后收益下降的问题。理财产品本质上也是顺周期的。因为目前的理财产品只是把贷款变成表外资产,把贷款收益变成了银行的手续费和客户收益。

而招行零售业务表面看似平稳增长,但内在结构不太一样,是靠财富管理而不是简单的理财产品。所以我对招行零售很有信心。我们强调要做资产配置,帮助客户选择适合风险偏好的东西,而不是简单向客户倾销理财产品。

财新记者:你上任后,给人感觉是推动了招行过去过于谨小慎微、裹足不前的一些方面,比如适当增加同业、对公业务等,但这是否意味着你更激进,更能承受风险?

田惠宇:稳健一直是招行秉承的核心经营理念,但它是一个相对概念。基于自身的专业能力,包括风险管控能力的发展,我觉得是合适的。相反,超出能力范围的扩张,哪怕是缓慢的发展也是危险的。不是快了就是激进,慢了就是稳健。骨子里的审慎远比一堆文字和数据要真实得多。

同业金融最近变成了贬义词,人们一讲到同业金融,就感觉不够理直气壮。银行业都是带杠杆的。杠杆的高低,并不是决定风险的惟一因素。关键是看杠杆操作的信贷资产风险到底怎样。当然,在运用杠杆的时候,必须充分考虑流动性风险。实际上,同业金融的需求是客观存在的,同业金融的资金也大都流向了实体经济,并不像外界描述的那么负面。

中国现在有三套利率价格,一套是央行价格,一套是温州价格,一套是银行间价格。银行间价格是利率市场化的前奏,如果不做同业金融,不去试水,真等到利率市场化大潮来了,怎么会有感觉?当前银行同业业务的快速发展,实际上是利率市场化前夕银行培育新利润增长点和寻找新型商业模式的探索,这也有助于从微观层面推动市场化的金融改革。

招行同业业务的风险是可控的。对于基于企业融资需求的同业业务,在内部管理上与贷款一样,根据风险承担实质,该计提资本的计提资本,该计提拨备的计提拨备,同时纳入统一授信管理,有严格的额度规模控制,目前招行同业资产占整个资产的比例还是很低的。

对于同业金融,我们提出要由金融市场与资产管理双轮驱动,要厚积薄发、直扑前沿,做成精品银行。如果没有金融市场,没有资产管理,私人银行是升不了级的。我们要通过同业金融的投行式发展,增强资产端的组织能力和经营能力,以打通内部各业务版块的区隔,带动公司、零售业务的发展,最终增强协同作战能力。

治理大企业病

财新记者:你来招行后提出要治理“大企业病”,为什么?

田惠宇:防止“大企业病”是服务升级的需要。服务升级背后有两个问题要解决,一是效率,二是专业能力,服务效率问题需要通过流程优化来解决,而专业能力问题需要通过管理变革来解决,只有解决了这两个问题,服务升级才有保障,而这两者恰恰都是最难啃的骨头。

中国银行业传统的“金字塔式”行政管理模式无法满足客户对效率的要求,尽管近年来进步颇大,但效率问题没有得到根本解决。另外,银行业很多方面还停留在计划经济“吃大锅饭”的水平,比如按级别定奖金、定工资,比如能上不能下,比如部门银行等,这些本是政府机关才有的现象,但不幸的是大部分银行还是这样。因此,效率和专业能力问题的背后,实际上是“大企业病”。银行业的公司治理现代化,还有很长一段路要走。

财新记者:你上任后,招行的人事调整是否已经开始?“二次转型”提出要打造轻型银行,相应制度设计是什么?

田惠宇:人事制度调整还没开始,在研究,但核心原则是要市场化。

现在的情况是千军万马过独木桥,优秀的专业人才都想着当官,挤入行政系列。但银行是非常讲究专业的行业,不能只有独木桥,至少要有两条往上走的路,解决“劣币驱逐良币”的问题。高价值岗位的人才替代成本很高,如财富管理、数据分析、投资银行、供应链金融等。

打造轻型银行,要求整个机构做到扁平化,资本消耗低,还可批量获客。不求大而全,但求小而精,没必要层层设庞大的机构。三、四级管理机构,队伍太过庞大,真正下地种粮食的没有几个。总行若有能力直接管到前台,就可以去掉大量的后勤部队,对客户的响应速度更快,风险控制更有效。

以往银行说要重视风险管理,就得新设部门、多招员工,但这是错误的。因为往往人越多,风险管理就越薄弱,集体负责就是集体不负责。搞十几个签字环节,表面看是增加了风控环节,但实际上签字的人根本不动脑子,都想着还有更高级别的人要签呢。风险管理还是要围绕“有效性”作文章,摒弃层层加锁的做法,突出对实质风险的把控。