田惠宇投行 招行增资招银国际背后: 田惠宇重塑“狼性投行”(图)

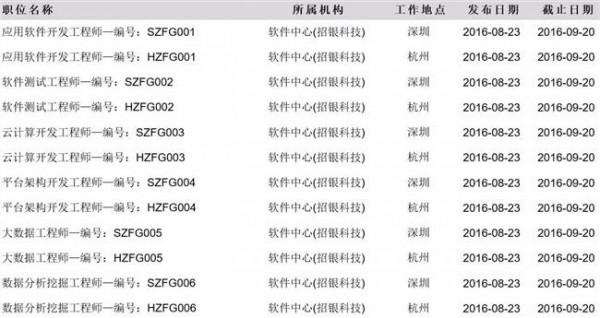

导读 第一步,2015年5月,原招银国际金融更名为“招银国际控股”,在此架构下新设子公司,仍沿用“招银国际金融”,从单层架构裂变为双层架构。第二步,按照上述公告进行增资,并合并永隆证券、永隆期货。 据21世纪经济报道记者了解,本次重组和增资扩股将以招银国相关公司股票走势招商银行交通银行兴业银行工商银行建设银行际金融、永隆证券和永隆期货的净资产账面值为定价基础。

根据财务数据,永隆银行将以永隆证券、永隆期货的100%股权作价入股招银国际金融,持股比例为11%。

本报记者 钟辉 深圳报道 当市场把焦点聚集在商业银行如何获取券商牌照时,商业银行正在通过“商行 投行”的方式“曲线救国”。 7月28日晚间,招商银行(600036.

SH)发布公告称,第九届董事会第三十五次会议通过向一级子公司招银国际金融控股有限公司(下称“招银国际控股”)增资4亿美元(等值)。同时永隆银行以其全资子公司永隆证券、永隆期货的100%股权作价,增资入股招银国际金融有限公司(下称“招银国际金融”)。

一位招行内部人士向21世纪经济报道记者透露,通过重组,招银国际金融业务得到了丰富,除了原有招银国际的业务外,还获得了永隆银行的证券、期货业务,以布局“商行 投行”的战略。

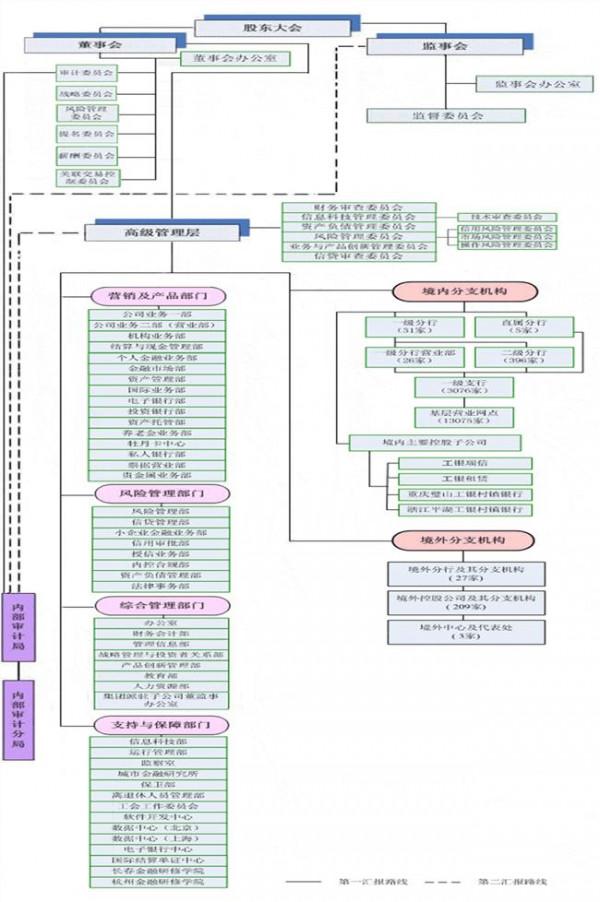

为了凸显投行业务在招行“一体两翼”战略中的重要性,招行行长田惠宇将亲自担任招银国际董事长。 重组招银国际 在招行新的“商行 投行”的战略中,招银国际是一个关键角色。

不仅可以开展海外投行业务,与永隆银行、海外分行实现联动,也能通过境内子公司开展PE/VC等股权投资业务,实现“投贷联动”。 招银国际为招商银行的全资子公司,于2002年在香港设立,是招行的境外投行业务平台,通过下设的证券、期货、财务、资产管理等子公司开展业务。

2014年,招银国际净利润为3.26亿,同比增长47%。 “虽然利润增长很快,但业务开展依然有瓶颈。一是"缺钱",虽然净资产达到10亿港元,但相比国有大行在香港的同类机构仍然偏小,资本金短板卡住很多业务;二是同属招行子公司的永隆银行也拥有证券、期货等牌照,内部竞争有所消耗,没有形成合力。

”上述招行内部人士称。 为了提高运作效率,招行开始重组招银国际。

第一步,2015年5月,原招银国际金融更名为“招银国际控股”,在此架构下新设子公司,仍沿用“招银国际金融”,从单层架构裂变为双层架构。第二步,按照上述公告进行增资,并合并永隆证券、永隆期货。

据21世纪经济报道记者了解,本次重组和增资扩股将以招银国际金融、永隆证券和永隆期货的净资产账面值为定价基础。根据财务数据,永隆银行将以永隆证券、永隆期货的100%股权作价入股招银国际金融,持股比例为11%。

“未来几年香港市场充满机会,各家大行都加快渗透。重组完成后,招银国际作为控股平台,整合证券经纪、期货业务,资本金也跟国有大行的投行子公司持平,可以承载招行"境外投行旗舰"的任务。

”上述招行内部人士表示。 打造“狼性投行” 事实上,招银国际只是招行投行业务体系的一环。 “对公业务有两大块,一个是已经成立的交易银行部,一个是正在成立的投资银行部。投资银行部是个事业部,直接去打项目,这和财富管理业务要对接起来。

”招行行长田惠宇此前在6月19日股东大会上向投资人表示。 在2014年公司金融总部架构调整中,招行撤销了投行部,把相关职能并入公司产品金融部和资产管理部,同时在公司金融总部下设立并购金融等虚拟部门。

据21世纪经济报道记者了解,招行近期重组总行投行业务,设立投资银行事业部和“投资银行及资产管理业务委员会”。同时,2015年2月获得任职资格的招行副行长赵驹将掌管投行板块,通盘指挥总分行的投行部、海外分行、集团各子公司投行业务的协同发展。

赵驹曾担任瑞银、德银等外资投行中国区业务高管,是投行圈的领军人物之一,低调务实,项目承揽能力强。 “总行投行部今年招了很多投行人员,狼性十足,甚至在部门架构落定前就做了不少项目。

投行部在职级、考核上都按典型的投行规则,内部文化别具风格。”上述招行内部人士称。 赵驹的外资投行从业经历,直接带来了跨境并购上的业绩。招行行长田惠宇在6月19日的股东大会上曾表示:“中国最近正在发生和刚刚发生的中概股私有化共有10单,招行主动做了5单,还有5单正在跟进。

这块业务招行已经是市场第一。” 重组投行事业部的同时,招行还加大了其他业务的协同作用。

内部协同上,财富管理、私人银行等零售业务是招行的传统优势,可以为投行项目提供充足的销售渠道。资产管理业务,也能与投资银行业务并驾齐驱。同时,各分行、海外分支以及集团子公司协同作战,可以转介项目、交叉销售、打通境内外市场。

外部资源上,招行通过与资本市场生态圈的各类机构建立关系,实现资源对接。据21世纪经济报道记者了解,2015年上半年,田惠宇约见了复兴国际、红杉资本、弘毅投资等PE、VC大佬,洽谈合作。

收购券商牌照? 今年3月份,证监会就表示正在研究“商业银行申请证券期货业务牌照”。《商业银行法》第四十三条规定,商业银行在中华人民共和国境内不得从事信托投资和证券经营业务,但国家另有规定除外。

此前,交行通过旗下香港投行——交银国际收购华英证券33%股权已获批,为商业银行曲线收购券商提供了可行路径。同时,兴业银行收购华福证券也在酝酿之中。 “招行会收购券商牌照吗?”投资人在6月19日股东大会上追问田惠宇。

田惠宇虽没有明确表态,但从侧面回应称,招行是专业、理性的银行,不会简单跟风,此类决策要考虑三大因素,一是否符合招行战略定位,二是否适应新常态、服务新常态,三是否有利于拥抱互联网大潮。

据21世纪经济报道记者了解,尽管不排除未来有收购券商牌照的可能,但招行目前的策略依然是通过塑造“大投行”的方式,做大股权和资本业务,实现“商行 投行”联动。 “内地券商牌照能打开IPO、证券经纪的业务空间,但即使没有牌照,商业银行的投行业务亦大有可为。

”一位招行投行部人士向记者表示,“譬如传统的债券承销,近年来颇受各银行重视。从主承销金额看,工行、建行在业务量上稳居第一梯队,兴业一度是股份行的冠军,但招行今年借助超短期融资券、非公开定向发行工具业务实现了赶超。

” 事实上,股权投资和资本市场业务也是商业银行近年布局的重要领域。包括招行、浦发、光大在内的多家股份制银行均推出了与支持小企业发展相关的股权融资服务。

比如“千鹰展翼”投贷联动解决方案,招商银行与SOLARZOOM光伏亿家6月25日签署了战略合作协议,同时招银国际与SOLARZOOM光伏亿家签署了股权投资协议,通过商业银行的业务和招银国际的股权投资业务实现“投贷联动”。

“近两年资本市场红火,相关的质押融资、并购金融、市值管理亦蓬勃发展。当前A股市场动荡不安,能打通境内外金融市场的银行更有承揽优势。下一步的重点是国企混改、并购重组、产业基金、企业重整等,我们已经提早布局。

”上述招行招行投行部人士表示,市场往往有种刻板印象,认为投行、资本市场与商业银行没什么关系,事实上银行对投行领域的渗透之深,早已突破多数人的认知。 作者:钟辉