经济学家白重恩简介 白重恩:中国经济是否进入新周期?

核心提示:关于实体经济,清华大学经管学院副院长、央行货币政策委员会委员白重恩讲了两方面的体会。一个是最近关于我们经济是否进入了新周期的争论,第二个是我们在宏观上防范风险的一些新的思路。

中国金融信息网讯 8月19日,清华大学经管学院副院长、央行货币政策委员会委员白重恩在中国财富管理50人论坛2017北京年会暨论坛第二届成员大会上发表演讲,就实体经济的形势和政策对财富管理可能产生的影响以及经济新周期等问题谈了自己的观点,以下为演讲全文:

白重恩:非常感谢今天论坛的组织者给我这样一个机会,来跟大家分享我的一些看法。我们这一节前面和后面发言的这些嘉宾们,要么就是政策制定部门的资深领导,要么就是在金融行业工作过多年、对实际情况非常了解的专家,跟他们一起来发言诚惶诚恐。我想讲的内容是实体经济的形势和政策对财富管理可能产生的影响。

为什么要讲这个,财富管理首先要管理财富,财富从哪来,只能通过生产创造了价值我们才有财富。财富管理中还要考虑风险,不同的人对风险承担的程度可能不一样,我们设计不同结构的金融产品,来满足不同人控制风险的需求,这是金融要做的事。

两个关键的地方,一个是配置资源,让资源配置更加有效率,我们就可以进行更有效的生产,社会就有更多的财富,然后我们在这个基础上才可能谈到财富管理。另外是防范风险,这两点可能是金融特别重要的关键的职责。金融怎么来更好的配置资源,让我们的财富不断的增值,让财富管理的基础不断强大呢?

关于实体经济我想讲两个方面的体会。一个是最近关于经济是否进入了新周期的争论,第二个是我们在宏观上防范风险的一些新的思路。

关于第一个问题,经济是否进入新的周期,这个方面我们最近有很多的讨论,中国经济是否进入了新的周期,未来是不是经济的增长速度就会上一个台阶,至少说我们已经触底了。这样一个问题其实答案非常复杂,可能也没有谁能给出百分之百确定的答案。我想就我的一些理解来谈一下体会。

经济是否进入新的周期,我们就要看关于经济增长的几个方面。

首先来看投资,投资在经济中既影响供给又影响需求。首先我们做了投资,它有新的生产能力,所以影响供给。我们在做投资的同时也创造了投资品的需求,它既影响供给方也影响需求方。我们现在投资的状况是什么?我们怎么来判断现在的投资?

要判断我们现在的投资未来是否可持续,我们的投资是否有效率,很关键的一个是看我们投资的主体主要是谁,以及投资主体投资的动力是什么,这个对于我们分析投资是否可持续以及投资的效率是非常重要的。如果我们看数据,我们看到固定资产投资比去年同期增长的速度大概在8%、9%的速度,但是如果我们进一步分解,我们看到固定资产投资中有一项增长特别快,基础设施投资的增长速度跟去年同期相比大概是百分之二十几,差不多是我们投资的平均增长速度的3倍左右。

这个基础设施的投资是否可以持续,它对于经济效率的影响是什么,这方面是很有争议的。一个很重要的原因是,我们基础设施的投资首先不完全是由市场主体来做,它受到政府影响非常大,而在政府考虑投资的时候,可能对效率的投资就不是那么占优先地位,它和市场主体不完全一样。

另外即使是我们考虑效率,基础设施的投资还有外部性,我们不仅考虑投资的主体,它的收益是多少,还要考虑它的投资对市场中其他的主体会产生什么样的影响。

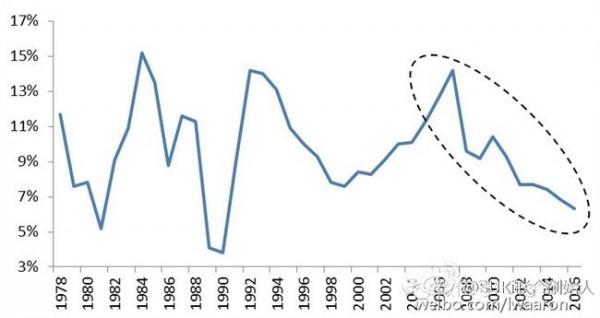

但是有一些数据可能还是可以帮助我们做一些判断,比如说中国总体投资的回报率,我跟我的合作者一直在做这样的研究,我们每年都会测算全社会平均的投资回报率。我们从总体的投资回报率看到我们过去这些年,投资回报率还是不断在下降,今年我们还没有比较全面的数据,所以还不能判断,但是过去几年我们的投资回报率都是在下降的。

到底基础设施的投资在这里面起到什么样的作用,我们也没有特别好的数据,我们能够间接看到很多基础设施投资跟地方政府融资平台是密切相关的。

我们基础设施投资的很多融资是通过地方政府融资平台获得的。这个数据我们是可以找到的,因为有一些地方政府融资平台,要发债券,只要发债券,就必须要公布他的资产负债表,我和我的合作者就去公开的数据中搜寻有多少企业发了债券,然后把集中的地方政府融资平台给挑出来,然后看他的资产负债表,我们来算他的投资回报。

首先这里面得到的几个结论,一个是地方政府融资平台负债量是非常大的;另外一个,我们可以算投资回报率,跟经济总体的投资回报率的趋势是一样的。地方政府融资平台的投资回报率也是在稳步下降,而且地方政府融资平台的投资回报率相当低,和经济总体的投资回报率相比是显著的要低。

似乎告诉我们,我们基础设施的投资给我们带来的回报是相对比较低的,而且是越来越低,这点中国很特殊,跟全世界其他国家都不一样,其他国家都是因为种种原因,因为政府动员资源的能力比较弱,政府要做基础设施投资还受到很多监管的限制,在其他国家基础设施的投资往往是短缺的,但是在中国,根据刚才我给大家汇报的这些数据来看,我们基础设施的投资到底对经济产生了什么样的影响,可能还需要更深入的去看。

有很多迹象表明,这样的投资可能回报率是越来越低,效率是越来越低。这是关于基础设施投资。

如果我们看投资的数据,还可以看到另外一个数据,民间投资增长的速度。尽管今年民间投资增长的速度比去年有所回升,但是民间投资的增长速度仍然是慢于总体投资的增长速度,这里面有很多原因,我们认为政府主导的投资包括基础设施的投资,它对于民间投资是有一定的挤出效应的,当政府主导的这些投资占用大量的资源以后,其他的市场中的企业、民间的投资主体,他们要获得资源的成本就会上升,这些资源包括资本的资源,也包括劳动力的资源,我们的劳动力成本上升速度比劳动生产率上升的速度要快,这是过去几年新的现象。

2008年之前我们是反过来的,是劳动成本上升的速度慢于劳动生产率的速度,2009年之后反过来。有很多原因,我们做了一些分析,我们认为这和政府主导的投资占用的资源有很大的关系,我们刚才看到经济增长确实前半年增长的速度不错,但是这里面还是有相当一部分的增长来自于政府主导的投资,这样的投资效率怎么样,要打问号。

房地产就不多说了,如果要说的话,我们政策的波动历来是比较大,有的时候房地产投资增长速度比较快,我们就会通过各种各样的手段来限制,有些是行政手段,增长速度降下来了,影响了经济增长,到了我们不能承受的程度的时候,我们又放松,就形成这样时松时紧的循环。我们现在房地产投资的情况可能是处于前面抓了一下,现在增速减慢的周期,未来是什么样,我们还要看它对于经济的影响是什么。

投资里面另外一个方面是我们对产能过剩进行了比较大的力度的整治,我们看到一些企业尤其是上游的生产原材料的这些企业,他们产品的价格在上升,他们的盈利在改善,有人就期望会拉动这些行业的投资。问题是这些行业生产出来的产品,过去就是过剩的,如果我们希望通过解决产能过剩,让他们盈利改善,再进一步投资,是不是会造成进一步的产能过剩,这是我们特别需要关注的问题。

要进行可持续性的效率比较高的投资,可能还是要考虑我们有什么样的新的需求,我们的经济体制中有什么样的因素阻碍了新的需求的发展,以及有什么新的技术,可以使我们的生产效率变得更高。只有以新需求或者新技术驱动的投资,我觉得才是可持续的投资。

除了投资之外,经济需求中的另外几个方面,一个是消费,一个是出口,消费这方面我们这几年消费增长的速度都是快于GDP增长的速度,这后面原因是什么,有很多原因,一个最重要的原因是因为居民可支配收入增长的速度快于国民收入增长的速度,只有当居民可支配收入在国民收入中占的比例越来越大的时候,居民的消费才有可能在经济中占的比重越来越大。

我们居民可支配收入增长的原因是什么,有很多原因,一个是刚才我们说的劳动者报酬占GDP的比重在增加,这是一个原因,这跟我们投资的结构有一定的关系,这是我们投资结构带来的好处。

还有另外一个原因是跟改革有关的,我看了一下去年到现在的数据,如果仔细分解居民可支配收入,其中增长最快的这一部分是社保净收入,社保净收入就是说居民获得的社保收入减掉他所付出的社保缴费,社保净收入增长速度快于居民收入其他的部分。

我们去年允许各地将社保缴费率降一个百分点,这可能对居民的社保净收入产生了积极的影响,这对于促进消费有正面的作用,这方面如果能够继续这方面的改革,对于我们的经济结构和促进消费是有帮助的。

进出口跟经济的形势有很大的关系,不多讲了,国际上的经济形势还是比较好的。我们进口增长的比较快,这个方面看我们进口的内容是什么,如果我们进口的内容是我们生产过程中需要的进口,它对于改善我们供给的结构、改善我们供给的效率是有积极作用的。

从投资、消费和进出口这几个方面看,我们投资的结构可能需要改善,消费可持续需要进一步改善,进一步改革社保,进出口很大程度上取决于国际的形势。

刚才我讲的主要是需求侧的,在供给侧方面我们也做了很多的改革,我们还是有很多很好的发展的前景。我在这里面特别希望强调,供给侧可能需要考虑的是要改善我们供给的效率,可能要看我们劳动力组成的变化。我们现在在国际上有竞争力的,在劳动力方面有竞争优势,不再是来自于低端的劳动力,我们低端劳动力成本比劳动力平均成本上升速度要快,可能我们的竞争优势来自于中端的劳动力,我们每年大学毕业生有300多万,其中有一半以上是学工程或者理科的,这是全世界任何其他国家都不能比拟的。

而且我们教育的质量也在不断提升,如果大家看一下国际上对大学质量的评估,我们就会发现我们的工程在大学的评估排名中是最靠前的,清华大学的工程在美国的一个排名中排第一,当然这只是一个排名。总体来说,我们工程的教育是在不断的改善,这是我们未来竞争的优势,我们的政策能否更加有利于充分利用这样的竞争优势,我觉得是非常关键的。

刚才跟大家分享的是我对金融经济新周期的看法,我认为我们为了有更好的财富管理,就必须有更好的更高质量的经济增长,我们才有财富管理更好的基础。

最后我想简单提一下关于风险的一些新的思维。过去我们比较重视"黑天鹅事件",因为"黑天鹅事件"是小概率事件,而且也很难预测,所以一定程度上我们对风险的防范似乎没有特别好的思路。但是最近我们对"灰犀牛事件"的重视是一个重大的转变,这些是我们看得见,但是可能忽视的一些风险,包括影子银行、房地产、杠杆、地方债、非法集资等等。

其中地方债和我们的投资结构有很大的关系,我们的投资中有很多是地方政府驱动的投资。刚才说效率已经降得比较低了,当投资的回报率比较低的时候,也许它会产生社会效益,但是投资者所能获得的回报比较低,这就会带来金融的风险。

我们如何处理这些"灰犀牛事件"来减少风险,对于我们持续的增长也是非常重要。只有保持了持续的增长,降低了宏观经济的风险,我们才能有更好的基础来谈财富管理。

这就是我想和大家分享的一些体会,谢谢!