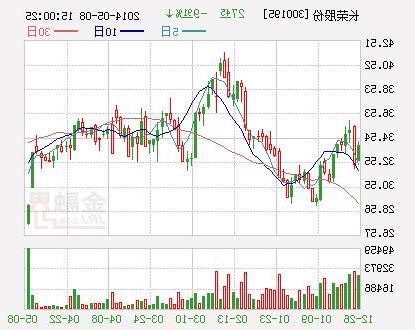

华友钴业年报 华友钴业:年报业绩下滑 静待钴价拐点

公司2018年年报业绩同比下滑19%:公司发布2018年年报,实现营业收入144.51亿元,同比增长49.70%;实现盈利15.28亿元,同比减少19.38%,其中第四季度亏损3.84亿元;公司业绩低于市场预期,主要原因是2018年下半年钴价快速下跌,公司钴产品毛利率同比下降5.

15个百分点至34.74%,且年末计提存货跌价准备6.84亿元,相应减少盈利4.85亿元。公司拟每10股派发现金股利1.00元(含税),每10股转增3股。

“上控资源”持续推进:钴铜资源方面,PE527矿权鲁苏西矿开发、MIKAS一期项目达产,MIKAS二期项目建成试产,PE527矿权鲁库尼矿3万吨/年电积铜项目完成初步设计。镍资源方面,公司启动与青山钢铁集团合作的年产6万吨镍金属量氢氧化镍钴湿法冶炼项目。资源回收方面,公司成功入选工信部《新能源汽车废旧动力蓄电池综合利用行业规范条件》第一批企业名单。公司还通过参股等方式布局锂资源。

新能源产业平台基本形成,产销规模再上台阶:2018年公司自有2万吨前驱体产能稳定运行,与LG化学、POSCO合资的三元前驱体和正极材料项目全面展开,2018年销售三元前驱体1.31万吨,同比增长57.39%;前驱体单晶523L产品大批量供货,多款6系产品进入LGC、BYD等知名电池企业产业链,首款高镍动力量产新产品811B批量供货。

估值

考虑到公司年报情况与钴价大幅下跌,我们将公司2019-2021年每股收益调整至1.00/1.42/1.89元(原预测每股收益为2.86/3.37元),对应市盈率37.3/26.3/19.8倍。我们认为当前钴价处于相对底部区域,公司上控资源、中扩产能、下拓市场,综合竞争力持续强化,维持增持评级。

评级面临的主要风险

全球钴矿开采、投放进度超预期;公司产能投放不达预期;技术迭代风险;3C需求不达预期;政策不达预期;海外经营与汇率风险。