支付宝大厅 银行集体登陆支付宝开“阿里分行”:挖掘三大红利

把银行开到网络平台上建“虚拟分行”,正在成为银行业的新现象。

近期,从大行到股份制,已有十多家全国性银行集体入驻支付宝小程序,这被看作是银行登陆阿里平台的信号。在这些小程序里,消费者可以办理各项银行业务,比如办理银行卡、销售理财产品、开具存款证明等。这很像是银行在阿里平台上开办的一个服务窗口,可以理解为虚拟的“阿里分行”。

“阿里分行”可以视作银行和支付宝在经历了绑卡、资金合作阶段后,合作模式深入的一个表现。支付宝去年曾表态,自己的金融科技能力会“成熟一个开放一个”。可以想见,银行去支付宝开“阿里分行”可以获得巨大的红利。

流量

第一个红利,是支付宝的流量。“阿里分行”能进行巨量的新用户挖掘。

阿里体系里的流量是个什么概念?

一方面,支付宝作为全球最大的非社交类App,自身有着10亿用户。试问银行有哪家实体网点、甚至在分行层面,可能接触到如此巨量客户?据悉,某家全国性银行进驻了支付宝后,短短几天里就迎来了超100万用户申请开办该行信用卡。

可以算一笔账。在线下传统渠道,银行对发出一张信用卡的营销费用很可能超过100元,“愉见财经”听说在有的银行信用卡单卡获客成本甚至可达200元。如此算来,对于上头那家开了100万张信用卡的银行而言,“支付宝支行”相当于为他们节约了1亿元~2亿元的获客成本。

支付宝和其所在的阿里体系,对于推动银行的卡活跃有着不可忽视的作用。除了获得新办卡用户,支付宝小额高频的特点,也能大幅提高银行卡的活跃度。比如,我们在淘宝购物之后用支付宝付款,假设用的是支付宝里绑定的银行卡付的,那就为银行贡献了一笔交易和卡活跃。

另一方面,支付宝小程序打通了阿里生态的整个资源,银行们借此还可以直接服务阿里生态体里的数千万小微企业。这里头又蕴藏了新机会。

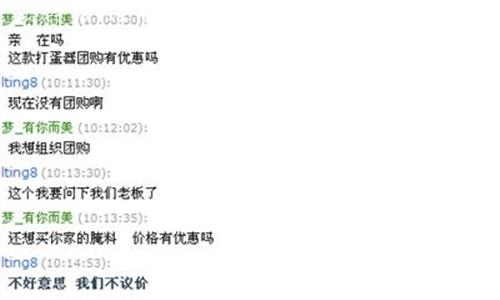

今年以来,十余家全国性银行已入驻支付宝小程序

模式

如今银行们对服务小微企业、服务长尾客群意愿强烈,但在模式和方法上却又难以展开。银行业内素有“门当户对”的提法,大行做大客户、小行做小客户,但再小的银行,也很难服务“二八定律”下80%的长尾客群、草根用户。

之所以会有“门当户对”,说到底是因为获客的成本限制、信审的模式限制,使得银行拓展小微的业务收益长期覆盖不了风险及运营成本。而在阿里平台上,支付宝、网商银行等已经探索出了一套服务草根用户、小微企业的模式。在阿里这样的经济体上开虚拟分行,成为银行打破“二八定律”的一个突破口。

除了流量开放,这里还要提及第二大红利,是支付宝的数据、信用、风控能力。由此,一来,借助支付宝的开放平台,银行降低了实体网点和获客的成本;二来,借助阿里同时开放的数据、信用能力,银行可开升级风控能力和用户洞察能力,服务更广泛的群体。

建设银行是和支付宝、阿里合作最早的银行。早在2007年,建行就和支付宝合作卖家信贷服务,为淘宝卖家提供最高10万元的小额信贷,扶持了网商群体的发展。直到现在,建行还是大行中服务小微企业指标领先者。

第三片被打开的想象空间,是支付宝的金融科技技术能力。从2014年蚂蚁金服集团成立开始,给金融机构提供数字金融解决方案就是他们的业务重点之一。

以小见大,仅就支付宝的金融云技术举例。据悉,过往有约50家银行使用了这一金融云技术提升服务水平,其中某股份制银行的APP启动速度从13秒降低到1秒,客户月活提升近30%;某城商行的APP启动速度提升18倍,每日交易量提升43%。

上述股份制银行人士感慨:“我们移动开发和运营达到了前所未有的高度。”基于蚂蚁mPaaS移动技术构建的信用卡APP秒杀处理能力,已从原来的2600 TPS提升到现在的35000 TPS。

无界

“阿里分行”是银行数字化的现象之一。透过现象看趋势,银行的定义已然开始变化。有人将其总结为——银行4.0时代。

美国银行创新教父Brett King在《银行4.0》里提出了那句脍炙人口的“Banking Everywhere,Never at a bank”(银行服务无处不在,就是不在银行网点)。人们越来越少使用银行实体网点;越来越多的资金交易、金融行为被挪到了互联网和移动端进行;“银行”也越来越变成了一种行为、而非一个场所。

于是,有一批银行率先开始了“开放银行”的实践,他们开始变得“无界”。人们的存贷汇和资金交易在哪里,银行就在哪里。银行不再仅仅是那个网点、那个ATM、那条客服热线、那个网银、那个他自己的APP;银行可能开在大家的网站里、大家的APP里、大家的小程序里、企业的ERP里;可能开在人们的点餐里、观影里、出行里……

大多数银行正在对传统网点进行压降,以网点带动规模的做法已经过时

某股份制银行信用卡中心人士告诉“愉见财经”,自建生态赋能给外部机构,以及进入外部机构的生态,是他们会同时考虑的两条路;而在对于后者的选取中,支付宝/阿里的生态会比社交类巨头互联网生态更具吸引力,因为那里的基因是交易,消费场景与数据属性优于社交类。

众行

“独行快,众行远。”

在上周的陆家嘴论坛上,在讨论普惠金融生态建设话题时,蚂蚁金服的董事长兼CEO井贤栋说,对服务小微而言,每家机构不是自己去争单打冠军,拿到团体冠军才更为重要。

井贤栋话语里显然的一个逻辑,是1 1>2。他的体会是,随着服务市场的下沉,越是到最后一公里,用户的需求就越是多元化。如果金融机构和科技平台面对需求都忙着补各自的短板,实则是效率低下的一种方式。

互借长板,才能更快地做出更大的木桶。

在支付宝的生态里,上一个现象级产品是余额宝。试想如果曾经支付宝去一门心思做基金、或是天弘基金去一门心思开拓互联网客群,两者都不会做出后来的余额宝。余额宝源自两家机构的互借长板。

同样的视角再看传统银行与科技平台。账户、资金、合规、专业的金融能力,是传统银行的长板;流量、场景、技术、专业的互联网能力,是阿里的长板。这里也有互借长板1 1>2的契机及更大的生态想象空间。

数字技术是包容性发展的最大红利,也是前所未有的机会。

中国银行业协会首席经济学家巴曙松说:“与其低水平竞争,不如高水平合作,尤其是在金融机构与蚂蚁金服这样的平台之间,合作空间巨大,各展其长。”

希望金融机构和互联网平台的合作能为大众带来更多像余额宝这样的创新服务,让普通人都享受到金融的价值。