新英体育被收购 当代明诚:收购新英体育无实质障碍

新英体育,国内盈利最多的世界体育顶级IP中国运营商

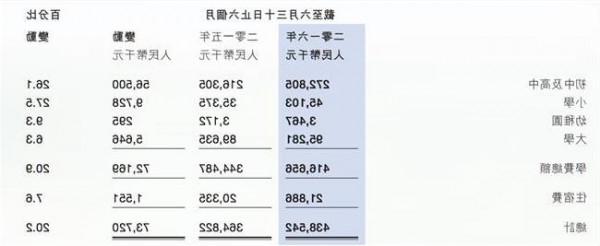

新英体育成立于2010年,是中国最早从事体育版权内容运营的公司之一。新英体育在近三年实现营收和利润双增长,根据预案显示,2015年、2016年、2017年1到5月,新英体育营收分别约为3.85亿、7.05亿和4.66亿,净利润分别为1.53亿、1.78亿和1.76亿元(以上数据未经审计)。

值得关注的是,新英体育未能取得英超联赛2019——2022赛季中国大陆及澳门地区独家媒体版权。对此,当代明诚董事长易仁涛表示,足球赛事版权的卖方市场特点决定了分销商获得特定版权存在一定不确定性。版权分销商的核心竞争优势不仅在于其区域垄断

地位,更集中于其对下游市场培育能力与资源运营能力。作为国内最早的足球版权运营商,新英体育不仅是版权分销商,同时也是具有自身播放渠道和节目内容制作的版权运营商。

另外,当代明诚与苏宁体育的合资公司武汉当代明诚体育文化传播有限公司已经成立,它是当代明诚与苏宁体育及各自所属产业集团就国际足球赛事进行版权分销业务的合作平台,该平台合作期限不少于10年。该合资公司将向苏宁体育版权方以一定对价获取其现拥有的全部欧洲足球赛事版权,未来还将持续开拓更多赛事版权获取渠道,采购相关版权,并就取得的相关版权展开分销业务。

此外,新英体育总裁喻凌霄在此前召开的重组媒体说明上也表示,开拓To C市场是未来的方向,在保持B端的基础上,新英体育全力发展To C付费模式。近两年来,新英体育的付费观看人数和收入都实现了倍增。付费观看模式在欧美国家已经被验证成功。随着中国视频付费点播的进一步快速发展,未来新英体育付费点播的营收占比将有望超过50%。

易仁涛还介绍说,目前,当代明诚已逐步搭建起以体育营销、体育经纪、体育场馆运营、青训和俱乐部运营为主的体育生态圈,但对于赛事版权尤其是顶级赛事版权的获取、运作及开发能力而言仍较为薄弱,如果成功收购新英体育,不仅能基于现有的业务格局和已经搭建的体育平台,与新英体育共同挖掘版权的深层次价值,开发体育版权衍生业务,延伸版权产业链。

还能基于新英体育的海外资产运营方面的经验,加速上市公司对引进的海外资源落地开发,加速体育业务国际化进程。

现金流充足,融资还债无障碍

根据预案,当代明诚本次交易由两部分构成,为一揽子方案,交易方案的具体构成如下:第一部分,明诚香港向交易对方支付股份的交易对价合计4.315亿美元,用于收购交易对方持有新英开曼的100%股权;第二部分,明诚香港以6,850万美元认购新英开曼新发行的股份,共计5亿美元(人民币34.

32亿元)。当代明诚将以境内资金换汇出境2.9亿美元,由明诚香港境外融资2.1亿美元。 对此,当代明诚财务总监李珍玉表示,收购资金来源包括公司自有资金及自筹资金。目前上市公司账面约有银行存款近8亿元,也就是说本次资金缺口即融资需求为26.32亿元。

《回复函》显示,假设所有缺口资金均由债券融资获得,将综合利率设定为6%,同时为方便计算,假设上市公司2017年9月30日以债权融资的形式取得贷款共25.8亿元,2023年12月31日完成全部还本付息,合计6年零3个月,每年需要偿还本金为4.

3亿元,其中2017年剩余3个月不偿还本金,仅偿还利息。按照相关机构的预测,新英体育凭借拥有的货币资金以及后续现金净流量,完全可以覆盖本次贷款的本息。本次重组不会影响上市公司的正常经营活动。

除此以外,《回复函》中还称,上市公司可取得并购贷款的期限可能较上述假设更长,上市公司将适时采取股权融资或其他创新性融资方式,积极降低贷款利息,提前偿付贷款,以减少本次交易影响上市公司日常运营的可能性。

中介机构申万宏源在《回复函》中表示,新英体育在还款期内每年净利润均大于上述预测应还利息额,本次交易可增强上市公司盈利能力。

重组无实质性障碍

当代明诚常务副总裁周家敏在此前的重组媒体说明会上表示,本次收购的新英开曼不属于监管部门限制的“房地产、酒店、影城、娱乐业、体育俱乐部”等领域非理性投资项目,审批上没有相关障碍。上市公司就本次跨境收购涉及到与ODI(境外投资)相关的商务、发改、外管等各项审批事宜,已向湖北省商务厅、湖北省发改委、湖北省外管局等部门进行了相关咨询、沟通,通过境内自筹资金并通过ODI渠道及海外融资以美元现金实现跨境收购的事项不存在原则性障碍。

据当代明诚董秘高维介绍,目前相关收购并无实质性障碍,正按照计划稳步推进中,之后将经过主管部门第二轮问询、公告《草案》、等待主管部门反馈、提交股东大会审议、正式交割等环节。